每月專欄

2015-02-04

歐元區的困局

執筆:簡炳權 卓智理財服務有限公司(執行董事)

歐元急墜

過去一個月,歐元兌美元跌6.67%,跌至1.1291,展開新的一波跌浪。瑞士法郎和歐元脫鉤,歐洲央行推出新一輪QE計劃和希臘反對派成功組建內閣是這一波跌浪的三大催化劑。過去一年歐元兌美元已經大幅下跌15.71%,不少市場人士已經憂慮歐元是否會跌至和美元一算的水平。

瑞士掀開貶值序幕

1月15日,瑞士央行突然宣布放棄維持3年之久的歐元兌瑞士法郎1.20匯率下限,引起金融市場一片恐慌。

歐元兌瑞士法郎首當其衝自1.20上方呈現瀑布式暴跌,當天下跌超過2400個基點至0.96,而歐元兌美元當天也一舉跌破1.16關口。

瑞士央行放棄聯繫匯率制度,主要是對歐洲央行推出QE措施,瑞士法郎面臨嚴重的升值壓力。最近幾個月,瑞士銀行一直抵禦資金流入和瑞士法郎的升值壓力,守衛瑞士法郎匯率上限。但是,在歐元不斷的貶值背景下,出售瑞士法郎買入歐元的操作成本非常昂貴。如果歐元進一步貶值,瑞士銀行將面臨嚴重的損失。

強如瑞士銀行也無法維持歐元兌瑞士法郎的匯率下限,減少歐元貶值的損失。因此,對於一般投資者而言,更不能逆歐元貶值趨勢來投資。另一方面,瑞士並不是歐元區的一員,這也反映了長期來看,歐元區以外的主體對歐元的前景抱有悲觀的看法。

千呼萬喚而來的QE

1月22日晚間,歐洲央行議席會議後,公佈將主要再融資利率,存款利率和邊際借貸利率維持不變,但是決議推出歐洲量化寬鬆QE,每月購買600億歐元資產,持續到2016年九月,或者直至歐元區通脹重回2%的水平。

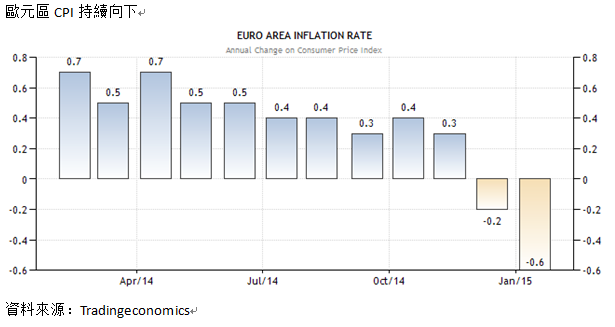

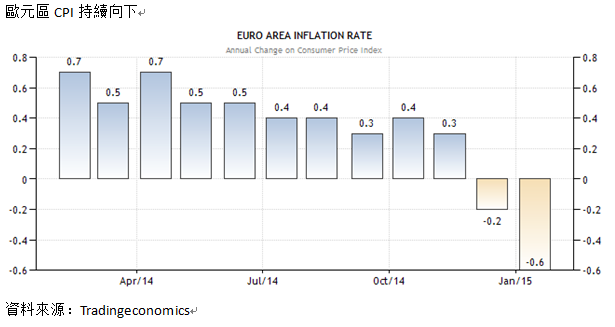

市場已經千呼萬喚歐洲央行推出QE。歐洲央行之前的刺激措施力度不足,歐元區陷入技術性通縮。2014 年歐央行已經實施了存款負利率政策,並且也推出了定向長期再融資操作(TLTRO)、資產支持證券(ABS)、資產擔保債券等支持性貨幣政策來提供流動性;但收效甚微,歐洲央行資產負債表規模距離央行目標仍然相距甚遠。與此同時,歐元區陷入了技術性通縮;歐元區2014 年12 月CPI 同比下降0.2%,為2009年以來首次進入負值,而2015年CPI更是下跌至-0.6%。

歐元區債券利率將長期位於低位,歐元將持續走軟。雖然歐元區主要國家的國債收益率已經處於歷史低位,但貨幣寬鬆措施的擴大將導致流動性的進一步增加,由此歐元區主要市場利率將走低並長期保持在低位。流動性的增加將提升歐元區市場風險偏好,歐洲股市將受益;歐元區與週邊尤其是與美國利率差的擴大預期,將導致歐元持續的貶值。

進一步說,歐元區企業目前仍處於去槓桿階段。買債計劃雖然可以提高投資偏好,但是卻不能左右銀行放貸意願。歐元區需要一段較長的時間,其信貸增速才會錄得明顯反彈。因此,在未來一年,我們預計歐洲央行將會繼續推行更多的貨幣寬鬆政策來刺激經濟。這樣的措施將導致歐元進一步的貶值。

希臘定時炸彈可控

1月25日,希臘極左政黨SYRIZA在希臘議會中以36.5%的支持率獲勝,成功組建內閣。由於該政黨一度宣稱脫離歐元區,獲勝後一度令歐元繼續向下。不過,月底歐元回升,顯示希臘危機只是茶杯裡的風暴,妥協是雙方的主旋律。希臘和歐元區的分歧分別在於是否繼續實行緊縮的財政政策,如何償還現有債務。我們預計,未來雙方會達成放鬆基礎預算盈餘目標,延續減債的方向,即便未來減債速度有所減緩。另一方面,歐元區亦會在減債方面有所妥協。通過延長期限,減低融資成本來換取希臘繼續承認債務。歐元區並不會接受直接減免債務的模式。整體來看,未來在希臘問題,雙方可能出現一些分歧引起歐元波動,但不會對歐元的長期趨勢造成決定性的影響。

一月份的三件歐洲大事對影響歐元匯率向下的走勢,但是左右有所不同。瑞士央行的舉措顯示外界已對歐元貶值開始有充分的預期。而QE背後的問題是歐元區匯率持續向下最根本的原因。希臘問題預計未來半年仍會發酵,只會提升歐元的波動率,難以影響歐元區長期趨勢。

歐元急墜

過去一個月,歐元兌美元跌6.67%,跌至1.1291,展開新的一波跌浪。瑞士法郎和歐元脫鉤,歐洲央行推出新一輪QE計劃和希臘反對派成功組建內閣是這一波跌浪的三大催化劑。過去一年歐元兌美元已經大幅下跌15.71%,不少市場人士已經憂慮歐元是否會跌至和美元一算的水平。

瑞士掀開貶值序幕

1月15日,瑞士央行突然宣布放棄維持3年之久的歐元兌瑞士法郎1.20匯率下限,引起金融市場一片恐慌。

歐元兌瑞士法郎首當其衝自1.20上方呈現瀑布式暴跌,當天下跌超過2400個基點至0.96,而歐元兌美元當天也一舉跌破1.16關口。

瑞士央行放棄聯繫匯率制度,主要是對歐洲央行推出QE措施,瑞士法郎面臨嚴重的升值壓力。最近幾個月,瑞士銀行一直抵禦資金流入和瑞士法郎的升值壓力,守衛瑞士法郎匯率上限。但是,在歐元不斷的貶值背景下,出售瑞士法郎買入歐元的操作成本非常昂貴。如果歐元進一步貶值,瑞士銀行將面臨嚴重的損失。

強如瑞士銀行也無法維持歐元兌瑞士法郎的匯率下限,減少歐元貶值的損失。因此,對於一般投資者而言,更不能逆歐元貶值趨勢來投資。另一方面,瑞士並不是歐元區的一員,這也反映了長期來看,歐元區以外的主體對歐元的前景抱有悲觀的看法。

千呼萬喚而來的QE

1月22日晚間,歐洲央行議席會議後,公佈將主要再融資利率,存款利率和邊際借貸利率維持不變,但是決議推出歐洲量化寬鬆QE,每月購買600億歐元資產,持續到2016年九月,或者直至歐元區通脹重回2%的水平。

市場已經千呼萬喚歐洲央行推出QE。歐洲央行之前的刺激措施力度不足,歐元區陷入技術性通縮。2014 年歐央行已經實施了存款負利率政策,並且也推出了定向長期再融資操作(TLTRO)、資產支持證券(ABS)、資產擔保債券等支持性貨幣政策來提供流動性;但收效甚微,歐洲央行資產負債表規模距離央行目標仍然相距甚遠。與此同時,歐元區陷入了技術性通縮;歐元區2014 年12 月CPI 同比下降0.2%,為2009年以來首次進入負值,而2015年CPI更是下跌至-0.6%。

歐元區債券利率將長期位於低位,歐元將持續走軟。雖然歐元區主要國家的國債收益率已經處於歷史低位,但貨幣寬鬆措施的擴大將導致流動性的進一步增加,由此歐元區主要市場利率將走低並長期保持在低位。流動性的增加將提升歐元區市場風險偏好,歐洲股市將受益;歐元區與週邊尤其是與美國利率差的擴大預期,將導致歐元持續的貶值。

進一步說,歐元區企業目前仍處於去槓桿階段。買債計劃雖然可以提高投資偏好,但是卻不能左右銀行放貸意願。歐元區需要一段較長的時間,其信貸增速才會錄得明顯反彈。因此,在未來一年,我們預計歐洲央行將會繼續推行更多的貨幣寬鬆政策來刺激經濟。這樣的措施將導致歐元進一步的貶值。

希臘定時炸彈可控

1月25日,希臘極左政黨SYRIZA在希臘議會中以36.5%的支持率獲勝,成功組建內閣。由於該政黨一度宣稱脫離歐元區,獲勝後一度令歐元繼續向下。不過,月底歐元回升,顯示希臘危機只是茶杯裡的風暴,妥協是雙方的主旋律。希臘和歐元區的分歧分別在於是否繼續實行緊縮的財政政策,如何償還現有債務。我們預計,未來雙方會達成放鬆基礎預算盈餘目標,延續減債的方向,即便未來減債速度有所減緩。另一方面,歐元區亦會在減債方面有所妥協。通過延長期限,減低融資成本來換取希臘繼續承認債務。歐元區並不會接受直接減免債務的模式。整體來看,未來在希臘問題,雙方可能出現一些分歧引起歐元波動,但不會對歐元的長期趨勢造成決定性的影響。

一月份的三件歐洲大事對影響歐元匯率向下的走勢,但是左右有所不同。瑞士央行的舉措顯示外界已對歐元貶值開始有充分的預期。而QE背後的問題是歐元區匯率持續向下最根本的原因。希臘問題預計未來半年仍會發酵,只會提升歐元的波動率,難以影響歐元區長期趨勢。