每月專欄

2018-09-10

2018-9月全球經濟趨勢追蹤與預測

新一輪美中貿易大戰上場,全球資本市場持續震盪

川普不想在政治上示弱,並且做好了吸收經濟衝擊的準備,中美貿易戰很可能比想像中更為漫長。中美貿易戰可能持續到明年下半年甚至更久,而且隨著貿易戰的進行,中美經濟“脫鉤”(decoupling)論再次出現在輿論,川普政府對兩國間的貿易互相依存很惱火,但“脫鉤”的後果意味著更大問題。鑒於全球供應鏈的廣度、複雜性和緊密性,美中若想鬆綁目前的互相依存,只能是非常緩慢的。而且如果特朗普想加快這種趨勢,無疑將會造成相當嚴重的潛在安全後果。

中美兩國一些學者提出的“脫鉤”想法其實是不切實際的,因為這對雙方來說成本都太高。加上中美之間的貨幣和金融關係非常密切,它們相互依存關係的形成了所謂的“金融恐懼平衡”。加之經過四十多年的發展,兩國關係構建起了密集的人際關係網路和多樣化的對話管道,也是制約著兩國“脫鉤”的一個重要因素。雖然美國貿易代表署舉辦的聽證會已經結束,但書面豁免程式還沒有完全公告,有可能到10月甚至更晚才會公布。根據2002年美歐貿易戰的經驗,關稅豁免金額可以達到總體金額的四分之一,真可謂是“高高舉起,輕輕放下。”到目前為止,聽證會已進行了三輪,涉及的徵稅金額依次是340億美元、160億美元和2000億美元。前兩輪聽證會上有不少反對的聲音,但在川普執意下,關稅還是加了,畢竟波及的企業不多。但第三輪聽證會涉及的2000億美元商品則涉及美國產業與經濟的方方面面,因此聽證會的日程長達5天,交流的密度也是前所未有。產業鏈的轉移並不是那麼容易,其中涉及到長期合同的履行、重新選址、彌補斷層、形成產能、適應監管諸多階段,按照聽證會上的說法,這一過程少則一兩年,多至數十年。

市場預估,如美國即將公佈的8月非農就業報告符合市場預期,美FED可能會在9月25日至26日的政策會議上加息。美國勞工部週四表示,截至9月1日當周,首次申請失業救濟人數減少1萬人,經季節調整後為20.3萬人,是1969年12月以來的最低水準。

IHS Markit公布8月美國製造業PMI 採購經理人指數8月初值,由前月終值的53.3降到52.5,雖然仍高於50景氣榮枯線,卻凸顯成長力道有放緩跡象。美國8月服務業PMI初值則表現亮眼,從前月54.7跳升至56.9,來到28個月高點,這也有助推升綜合PMI初值走升到56,締造27個月新高,至於7月綜合PMI終值為54.6。

8月美國服務業PMI採購經理人指數自7月的55.7升至58.5,遠優於經濟學家預期的56.8。截至2018年8月為止的12個月期間ISM非製造業PMI平均值報58.3,高、低點分別為59.9、55.7。2018年1月的59.9為2008年ISM非製造業PMI開始統計以來最高紀錄。非製造業PMI與美國整體經濟的歷史連動關係顯示,58.5對應的年化實質GDP成長率為3.5%。2018年8月非製造業PMI意味著、美國商業活動連續第109個月呈現增長。16個非製造業產業8月回報成長,營建、運輸與倉儲的成長力道最強;僅有農、林、漁、狩獵業呈現萎縮。運輸和貨運服務呈現短缺、相關報價連續第2個月走高。受訪批發貿易商表示,運輸需求提前發酵,鐵路業已宣布旺季附加費自8月1日起生效。供應商交貨指數自53.0升至56.0、創5月(58.5)以來新高,顯示交貨速度進一步放慢。受訪廠商提到,司機短缺導致交貨時間遭到延誤。

美國營建業人力連續第29個月呈現短缺、營建分包商連續第8個月短缺。受訪營建商表示,無論關稅是否生效,關稅相關的價格調漲已開始升溫。受訪礦業廠商表示,全球關稅戰(特別是針對鋼鐵產品)已推高了貨物成本。積壓訂單指數自51.5跳升至56.5。商業活動/生產指數自56.5升至60.7、創6月(63.9)以來新高。新接訂單指數自57.0升至60.4。8月就業指數自7月的56.1升至56.7、連續第54個月高於50大關。新出口訂單指數自58.0升至60.5、創6月(60.5)以來新高。進口指數自52.5降至52.0。

美國ADP公布的數據顯示,8月私人機構新增職位16.3萬個,少過市場預期。7月新增職位亦下修至21.7萬個。僅管合格工人欠缺,貿易形勢存在阻力,但是美國7月份企業招聘人數仍創下五個月來最大,顯示就業市場仍舊火熱。市場分析師表示,就業市場正在蓬勃發展,美中貿易戰尚未對就業市場產生重大影響,但是諸多跨國公司上個月傳出裁員,凸顯出此一威脅。美國商務部公布7月份營建支出年率較前月增0.6%至9,008億美元,創自2009年6月以來新高,主要是受惠於房地產市場貢獻。據彭博社調查,經濟學家僅預估營建支月增0.4%。若與去年同期相較,7月營建支出年率年增5.2%。累計今年前7個月,營建支出總和來到4,939億美元,較去年同期增長5.6%。細項數據顯示,民間營建支出年率為6,314億美元,較前月增加0.9個百分點,其中住宅類建案為3,346億美元,月增0.6%;非住宅建案月增1.3%至2,968億美元。公共工程支出較前月減少0.3%至2,694億美元,其中教育類建設月減1.5%至629億美元,公路建設月減1.1%至780億美元。

歐元區綜合經濟數據轉強,製造業仍是左右經濟的主因

隨著歐洲央行準備縮減資產購買規模,歐洲信用風險最低的企業面臨著兩年來最為高昂的債券融資成本。投資級歐元公司債的平均收益率攀升至了1.08%,創2016年5月以來的新高,自年初以來上漲了33個基點。夏季過後,供應量顯著增加,加上歐洲央行計畫於下月令資產購買淨額減半,並于年底完全結束這一計畫。央行購買操作將令“9月份迎來‘最後的狂歡’”,因為在夏季放緩之後,供應量的增加會促使歐洲央行買入。歐洲央行的退出可能意味著,每年有多達1,000億歐元的新公司債需要尋找買家。此種供應的過剩和市場的波動性已經推高了借貸成本,令今年投資級歐元利差擴大34個基點,至121個基點。

歐盟執委會上修2018、2019兩年歐元區經濟成長率預測,但預料通膨率仍可能受抑制。執委會表示,2018年歐元區GDP成長率可達2.3%,高於2017年11月預估的2.1%,且接近2017年升抵的近年高點。2019年預估成長率也調升至2%,展望大致ECB和IMF最近的預期相符。上述樂觀展望反映歐元區景氣上升循環動能增強,以及全球貿易情況好轉。上修2018、2019年預估成長率前,官方數據顯示歐元區去年經濟成長2.4%。執委會也調高英國除外的歐盟經濟預測,今年和明年成長率預估分別可達2.5%和2.1%;正談判脫離歐盟的英國,今年經濟成長率估為1.4%,略高於先前的預測,但仍低於歐盟全區的平均值。執委會預估今年歐元區通膨率為1.5%,比先前預估略加速,但明年預估通膨率維持在1.6%不變,仍未達ECB略低於2%的目標。

歐洲央行可能會在新的預測中對GDP增長保持樂觀,儘管第三季度資料的風險偏向下行。預期通脹預測不會有任何重大變化,預計歐洲央行的遠期指引將基本保持不變,理事會仍有望在2019年9月加息。自歐洲央行上次會議以來最大的進展是發佈了第二季度GDP增長資料,比央行的預期慢0.1個百分點。從四月到六月,經濟增長了0.3%,儘管預期是0.4%。最新結果與我們對趨勢增長的估計一致,幾乎沒有吸收經濟中剩餘的疲軟。然而,隨著失業率持續下降,經濟似乎保持著一定的增長勢頭,在第二季度末達到8.3%。歐元區的週期性恢復已經走過了漫長的道路。該地區的第二季度經濟將僅略低於其潛在GDP的0.5%。如果未來幾個季度經濟增長率略高於這一水準,那麼明年初閒置產能將幾乎耗盡。

IHS Markit公告歐元區8月製造業PMI初值由前月的56.6勁升至57.4,寫下2011年4月以來最高紀錄,並優於市場預估的56.3。IHS Markit公布歐元區8月綜合PMI製造業採購經理人指數初值

歐元區方面,受製造業商業活動成長創下6年半來最快,抵銷服務業成長疲弱,歐元區經濟動能繼續維持穩定成長力道。拜出口訂單勁增,德國8月製造業PMI從前月的58.1續升至59.4,法國製造業PMI也持續增強,走揚至55.8,寫下76個月高點。不過歐元區8月服務業PMI初值則表現相對弱勢,從前月的55.4下滑至54.9,為7個月來最低。但整體而言,歐元區8月綜合PMI從前月的55.7略升至55.8,優於市場預估的55.4。最新調查數據顯示歐元區第3季經濟可望增長0.5%,雖然略低於前1季的0.6%增幅, 8月PMI數據對歐元區仍屬利多,這意味該地區經濟仍持續穩定成長。這也強化外界預期歐洲央行可能將從2018年初,開始漸進縮減刺激措施。

日本恐為貿易戰目標,日圓走勢盤堅

川普接受華爾街日報專訪時暗示,日本可能是貿易戰下一個目標,日圓聞訊轉強。川普以加徵關稅當籌碼,此前已經與中國、歐盟、墨西哥與加拿大交手過,目前戰火持續延燒,川普接下來可能會以同樣手法逼迫日本讓步。川普受訪時表示,他與日本首相安倍晉三的個人交情很好,但對於美日貿易逆差,川普馬上話鋒一轉說,一旦他警告日本要付出多少代價,逆差很快就會平衡。貿易逆差與美國景氣繁榮呈現正相關,但川普卻認為這大有問題,對於美日貿易條件不公非常在意,他似乎一心一意只想消弭美國與其它國家間的貿易逆差。日圓在報導出爐後轉強,日圓繼周四升值0.74%後,周五早盤續漲0.28%、報110.42兌換一美元。

日本總務省公佈2018年7月份日本所有家庭平均消費支出(速報值)為283,387日圓,實質消費支出較去年同月成長0.1%,6個月來首度呈現增長,遠優於路透社事前所作調查下滑0.9%的預估值;名目消費支出較去年同月增加1.2%。7月份日本經季節性因素調整後的家庭實質消費支出為月減1.1%,6個月來第5度呈現下滑,減幅略低於路透社事前所作調查月減1.2%的預估值。

統計數據顯示,7月份日本受薪家庭平均所得為605,746日圓,實質所得較去年同月下滑1.6%,7個月來第6度呈現下滑;名目所得下滑0.5%。7月份日本受薪家庭可支配所得為485,326日圓,實質可支配所得較去年同月下滑2.0%,4個月來首度減少;名目可支配所得下滑0.9%。7月份日本受薪家庭平均消費支出為310,031日圓,實質消費支出較去年同月下滑0.7%,連續第3個月呈現下滑;名目消費支出成長0.4%。7月份日本受薪家庭邊際消費傾向為63.9%,較去年同月下滑0.3個百分點。日本厚生勞動省於8月31日公佈數據指出,2018年7月份日本經季節性因素調整後的有效求人倍率(求才求職比)為1.63倍,較前月份(2018年6月份)上揚0.01點,創下約44年半來(1974年1月以來、1.64倍)新高紀錄。1.63倍代表每位日本求職者平均可獲得1.63個工作機會。

日本厚生勞動省7日公布的薪資統計調查(速報值、員工5人以上企業)顯示,2018年7月份日本勞工平均薪資(名目薪資;基本薪資+加班費+獎金)較去年同月成長1.5%至37萬6,338日圓,連續第12個月呈現增長。其中,7月份日本勞工基本薪資(經常性薪資)較去年同月成長1.0%至24萬5,010日圓,連續第16個月增長;加班費成長1.9%至1萬9,541日圓,連續第9個月呈現增長;獎金等特別加給成長2.4%至11萬1,787日圓,連續第3個月呈現增長。從就業類別來看,7月份日本正職員工等一般勞工薪資較去年同月成長1.4%至49萬6,246日圓,兼職勞工薪資成長0.2%至10萬2,761日圓。

7月份日本兼職勞工時薪較去年同月成長1.7%至1,130日圓,持續呈現增長,不過增幅連2個月低於2%關卡。2018年6月份日本勞工時新增幅為1.7%、為2016年11月以來首度跌破2%關卡厚生勞動省指出,因名目薪資增幅高於物價增幅,提振7月份日本勞工考量物價變動因素後的實質薪資較去年同月成長0.4%,連續第3個月呈現增長,不過增幅較前一個月份(2018年6月份)的成長2.5%呈現大幅縮小。7月份日本消費者物價指數較去年同月成長1.1%、連續第22個月呈現增長。日本國內最大信用調查公司Teikoku Databank(TDB)最新公布調查報告指出,2018年7月份過半(50.9%)的日本企業表示,目前正面臨正職員工不足的問題,比重較1年前(2017年7月)上揚5.5個百分點,就歷年7月的情況來看,為史上首度過半、創同期歷史新高。

2018年下半年日本經濟的下行風險,端視美國是否轉向保護主義。若美國川普政府在貿易大戰方面對中國採取強硬立場,恐將嚴重衝擊亞洲供應鏈與日本經濟。連帶受害的還有日本的財政信譽,因為政府將被迫擴大支出,並且推遲預計2019年稍後實施的調漲銷售稅,促進長期成長所需的結構性改革也將寸步難行。

.jpg)

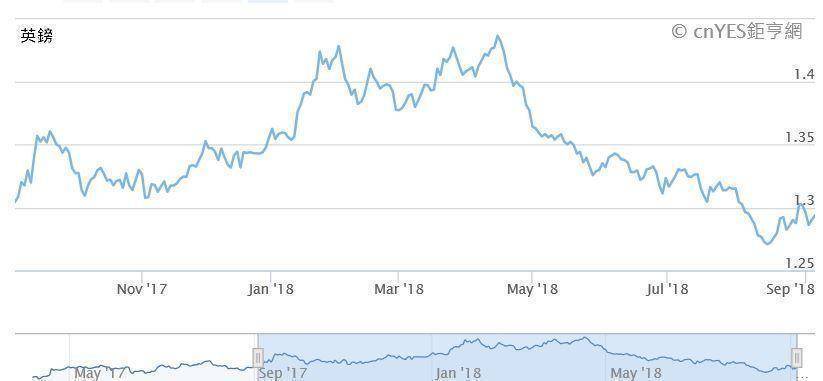

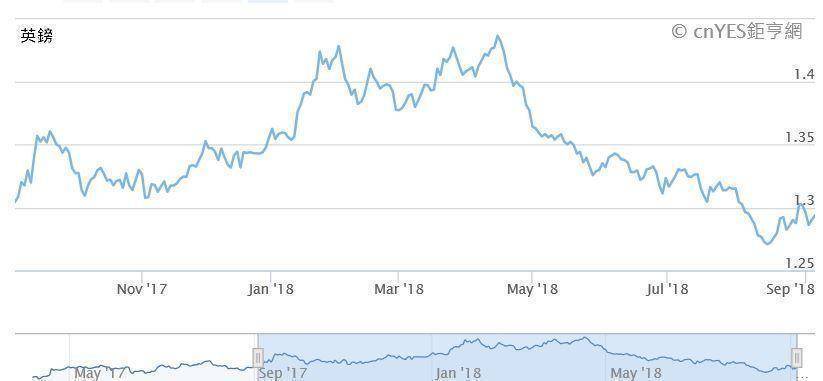

英脫歐治絲愈焚,英鎊持續震盪

儘管近日有消息稱法國政府將主張妥協,以防止英國無協議退歐,但法國議會英國退歐事務部長表示,反對“就任何形式破壞歐盟單一市場完整性的條款作出讓步”。最近的報導顯示,法國有意支援英國首相特梅伊的退歐計畫,讓英國留在貨物單一市場內。但陪同法國總統馬克宏採訪丹麥和芬蘭的法國議員們紛紛表示法國不會為了那份協議對70多年的歐盟完整性作出讓步。梅伊的退歐計畫被形容為“向著正確方向邁出的一步”,但也表示,雖然巴黎對英國無協議退歐擔憂,但不會為了確保達成協議而犧牲單一市場的安全。

歐盟首席談判官巴尼耶也在上周發表了對梅伊的退歐計畫的“微詞”。他將其中關稅計畫部分形容為“瘋狂的”,並稱其可能並不合法。法國政府此前曾被定義為在英國退歐問題上最為強硬的歐盟成員國之一。英國前任外交大臣威廉.黑格在8月份表示,英國談判者相信法國是“英國退歐協議最大的障礙國”,並且是歐盟就英國退歐立場軟化的關鍵。但Holroyd堅稱這一說法不實,並聲稱歐盟成員國在反對放寬底線的態度上團結一致。有一些觀點認為法國與英國針鋒相對,他對BI說道,但許多小的歐盟成員國立場與法國幾乎相同。Holroyd的這一言論與週三法國歐洲部長Nathalie Loiseau的觀點類似,Loiseau表示:“我每天都關注英國的新聞,有時我懷疑我們是否生活在同一個世界。我們不會重新定義我們的基本原則,因為英國不想再留在歐盟。我們已經闡明了我們的優先政策,這些是不可變更的。” 前英國央行總裁金恩表示,英國或許正在邁向“只是名義上的退歐”,因為英國的政界精英們在英國退歐談判中“實在不稱職”。英國應在明年3月29日退出歐盟,但目前幾乎什麼都不明朗:到目前為止還沒有達成完整的退歐協定,英國首相梅伊(Theresa May)政敵林立,一些議員正爭取重新舉行公投。英國廣播公司(BBC)引述金恩的話稱,“我們還沒有一個可靠的談判立場。”金恩說英國或許會發現自己“只是名義上的退歐”,這是最糟糕的情況。

英國BOE 8月2日召開決策會議,宣布升息 1 碼,將基準利率從 0.5%,上調至 0.75%,創2008年金融海嘯以來最高水準。英國央行貨幣政策委員會一致同意,升息 1 碼;消息一出,英鎊兌美元應聲上揚,一度觸及 1.3144,但隨後走跌。英國央行於通膨報告中預估,今年的通膨率約在 2.3%左右;2019年可能降至2.2%,2020年則為2.1%。英國央行預測,2018年國內生產毛額 (GDP) 為 1.4%,與前次預測相同;2019 年 GDP 為 1.8%,優於前次預測 (1.7%);2020 年 GDP 為 1.7%,與前次預測相同。英國央行宣稱,若經濟成長符合通膨報告預期,在預測期間內,持續收緊貨幣政策,屬適宜作法,未來的升息步調,是漸進、有限的。由近期經濟數據可看出,第 1 季景氣放緩,是暫時的,經濟成長力道,已於第 2 季有所恢復。英國央行強調,當前勞動市場漸趨緊俏,失業率很低,但還可能進一步下修。英國央行也說,民眾、企業與金融市場對脫歐的反應,可能影響經濟展望。

英國OBR預測,2018年英國GDP將增長1.5%,高於2017年11月 預期的1.4%。2019年和2020年GDP增長為 1.3%,與2016年11月的預期持平。OBR下調了對2021 年和2022年英國GDP的預測,分別為增長 1.4%和增長1.5%。英國財政大臣哈蒙德表示,雖然 OBR 下調了 2021 年和 2022 年經濟增長預期,但是「預期就是用來被打敗的」。哈蒙德預計英國政府債務也將降逐步減少。公共債務預計到2020-2021年,將從今年的452 億英鎊降至287億英鎊,到2022-2023年,將降至214億英鎊。英國債務的顯著降低,是17年來的首次,這代表英國經濟從10年前的金融危機開始復甦的一個轉折點。他認為,「在隧道盡頭還有亮光」。

IHS Markit英國8月製造業PMI採購經理人指數54.3,高於前值53.5及预期值53.9。英國8月服務業復甦勢頭強於預期,抵消了製造商和建築公司增長放緩的影響,但對英國脫歐的擔憂正在抑制未來一年的投資計畫和信心;這是相對強勁且有彈性的擴張速度,在本月早些時候加息後,這無疑讓英國央行鬆一口氣;自公投脫歐以來,英國經濟增速已經放緩。英國經濟增速從七國集團的榜首下滑至長期落後的日本和義大利,在增長排行榜上墊底;儘管如此,上月英國央行10年來第二次加息,因擔心勞動力短缺和其他產能限制將阻止通脹在短期內回到2%的目標;服務業就業意願升至6個月高點,但對未來一年的信心降至3月以來最低,因英國脫歐的不確定性導致客戶目前不願投資;有鑒於增長的不平衡性質日益加劇,以及企業情緒日益低落,當前前景面臨的風險似乎傾向於下行。企業支付了更高薪酬,限制了它們完成某些項目的能力。英國8月服務業PMI:上月英國大型服務行業回暖幅度超預期,阻止了製造商和建築商放緩勢頭,但脫歐擔憂情緒正抑制未來一年的投資計畫和信心。

英國製造業PMI去年11月曾觸及四年高位58.4。過去幾個月放緩的確切觸發因素尚不明確,未來有一些更為樂觀的跡象。製造業訂單增長為11月以來最強勁。56%的製造企業預計將在未來一年增產,這一比例接近1月創下的兩年高位,6%的企業預期產出將下滑。雇聘也升至三個月高位。但海外訂單增速放緩至四個月以來最低。“供應鏈延遲也妨礙產出增長。這些供應限制若能解除,不僅能進一步提振成長,同時也將部分緩解投入成本壓力,”製造業原物料成本上漲速度較1月創下的11個月高點放緩,而企業將成本轉嫁給顧客的速度也趨緩,儘管就歷史標準來看仍處於高檔。

中美貿易戰爭進入新一輪角力,美擬對中提出2000億美元關稅報復清單

美國總統川普準備迅速擴大與中國的貿易戰,待公聽會意見徵詢期按計劃在下周結束,就準備馬上對另外2000億美元中國進口商品加征關稅。川普將其贏得大選歸功於自己在貿易方面的強硬言論,他聲稱貿易問題損害了美國勞動者並讓外國競爭者得利。華府方面要求中國政府為美國企業提供更好的市場准入和智慧財產權保護,減少行業補貼並削減對美國的3750億美元貿易順差。全球這兩個最大的經濟體已經展開了針鋒相對的貿易戰,各自向對方價值500億美元的商品徵收關稅。上周結束的會談旨在緩和緊張關係,但沒有取得重大突破。加征25%關稅的新計畫將影響到包括家居建材、科技產品、自行車和服飾等消費品。這項計畫的公聽會意見徵詢期將於9月6日結束,川普計畫在該截止日期後開始加征關稅。川普尚未做出最終決定,政府官員對於以多大力度向中國施壓仍存在分歧。

針對美國總統川普即將開啟對中國2000億美元輸美商品加征關稅的計畫,中國商務部首次回應將視美方行動採取必要的反制措施,中方有信心、有能力、有辦法維護中國經濟平穩健康發展。外交部發言人表示美方所謂強硬、施壓的做法對中方沒有用,也無益於問題的解決。那些依然認為中國會屈服於恐嚇、威脅和無端指責的人該醒醒。同時,中方對經貿摩擦問題始終持有一以貫之的態度和立場,中國致力於在中美相互尊重的基礎上,通過平等、對等、和務實的對話妥善解決相關問題。

中國國家統計局發佈8月PMI採購經理指數為51.7%,比上月上升0.3個百分點;8月份中國非製造業商務活動指數為53.4%,環比下降1.1個百分點。從製造業採購經理人指數(PMI)13個分項指數來看,同上月相比,生產指數、新訂單指數、採購量指數、進口指數等7個指數有所上升。其中,購進價格指數、出廠價格指數升幅超過1個百分點。繼7月份小幅回落後,8月份PMI指數出現回升,而且在榮枯線以上連續保持了13個月,表明經濟平穩增長的基礎已總體確立。企業普遍反映,訂單還是比較充裕的,所以從基本面來說,需求還是拉動了整個經濟的回升,另外,在供給側結構性改革的背景下,去產能、去庫存還是做得非常深入,有一些產品,特別是一些原材料的產品,市場甚至出現了供不應求的現象,所以說供給方面也控制得比較好。

8月製造業PMI中,生產指數為54.1%,比上月上升0.6個百分點。從企業規模來看,大、中、小型企業的生產指數均高於枯榮警戒線,表明企業信心較強,生產活動保持活躍。8月非製造業商務活動指數(PMI)各單項指數中,在手訂單、投入品價格和銷售價格指數環比有所上升,升幅在0.1-1.3個百分點之間;從業人員指數環比持平;新訂單、新出口訂單、存貨、供應商配送時間和業務活動預期指數環比有所下降,降幅在0.1-3.1個百分點之間。蔡進認為,8月份,商務活動指數保持在53%以上,表明非製造業運行仍保持在較快增長的合理區間。但指數連續兩個月回落,本月降幅有所擴大,其中建築業和批發業指數回落較為明顯,或將在短期內影響未來經濟運行走勢。本月投入品價格指數和銷售價格指數均連續上升,且投入品價格指數升幅仍快於銷售價格指數,反映出下游企業尚不能完全消化上游價格的過快上漲。

產區雨量充沛有利農作,農產品價格跌破支撐

CBOT三大農產品期貨9月5日全面下跌,因產區將與有利作物的影響。12月玉米期貨收盤下跌0.8%成為每英斗3.6525美元,12月小麥下跌1.8%成為每英斗5.2175美元,11月黃豆下跌0.7%成為每英斗8.38美元。

ICE Futures U.S. 12月棉花期貨9月5日下跌1.3%成為每磅81.71美分,10月粗糖期貨上漲2.4%成為每磅 10.89美分。

美國農業部9月4日盤後公佈的作物報告顯示,截至9月2日,佔去年玉米種植面積92%的18個州,玉米作物優良的比率較前週減少1個百分點至67%,高於去年同期的61%。佔去年黃豆種植面積96%的18個州,黃豆作物良率較前週持平為66%,高於去年同期的61%。佔去年棉花種植面積99%的15個州,棉花作物良率較前週減少3個百分點至41%,低於去年同期的65%。佔去年春麥種植面積99%的6個州,春麥收成進度從前週的77%增加至87%,與去年同期相當,高於同期五年平均值的75%。美國農業部9月4日公佈的每週出口檢定報告顯示,截至8月30日當週,美國玉米出口較前週增加,黃豆與小麥則是減少。玉米一週出口檢定量為1,334,565公噸,佔穀物出口總量的53.5%;較前週增加6%,較上年同期增加61%,主要出口市場為墨西哥(423,316公噸)與日本(345,103公噸)。自去年9月起的2017/18年度,美國玉米出口檢定量累計年增1%至57,732,863公噸。

美國黃豆截至8月30日為止的一週出口檢定量為769,357公噸,佔穀物出口總量的31%;較前週減少15%,較上年同期增加8%,主要出口市場包括與伊朗(140,799公噸)、台灣(78,374公噸)、墨西哥(63,670公噸)與中國大陸(65,999公噸)。自去年9月起的2017/18年度,美國黃豆出口檢定量累計年減3%至56,279,551公噸。 自6月起的2018/19年度美國小麥一週出口檢定量為391,920公噸,佔穀物出口總量的16%;較前週減少20%,較上年同期增加35%,最大出口市場為墨西哥(90,923公噸)。自6月起的2018/19年度,美國小麥出口檢定量累計為5,235,208公噸,較上年同期減少32%,相比美國農業部預估本年度的小麥出口量將為2,790萬噸。

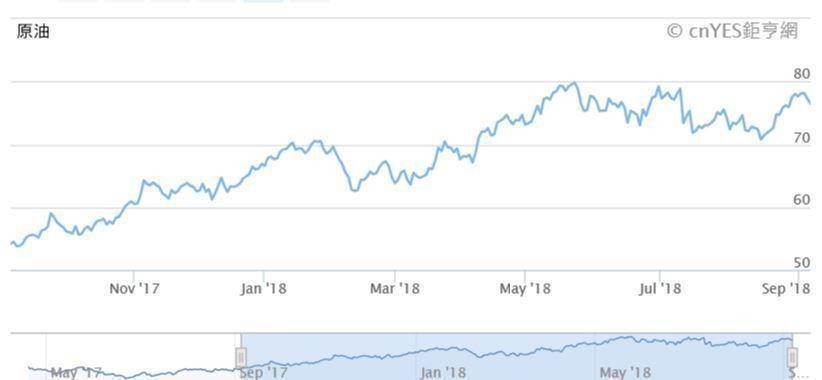

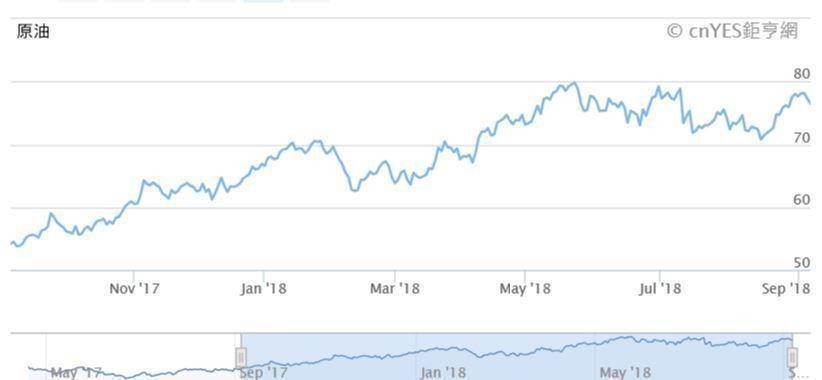

中美貿易大戰一觸即發,原油供需面呈多空拉鋸

NYMEX 10月原油期貨9月5日收盤下跌1.15美元跌幅1.7%,每桶報價68.72美元,因對需求擔憂的影響,包括中美貿易戰以及美國的開車旺季結束都將令需求下滑;且墨西哥灣的熱帶風暴並未如預期轉為颶風,威脅有所減輕。ICE Futures Europe近月布蘭特原油下跌0.9美元或1.2%成為每桶77.27美元。美國石油協會週三盤後公布,截至8月31日當週,美國原油庫存減少117萬桶至4.045億桶,路透社調查的分析師預估為減少130萬桶;汽油庫存增加100萬桶,預估為減少81萬桶;蒸餾油庫存增加180萬桶,預估為增加74.2萬桶。普氏能源資訊的調查則預估上週美國原油與汽油庫存將分別減少250萬桶與150萬桶,蒸餾油庫存則預計持平。因本週一逢勞工節假期,美國能源部的庫存數據將順延至週四公佈。

BSEE 9月5日更新報告表示,受到熱帶風暴Gordon來襲的影響,美國墨西哥灣總數687座有人員操控的鑽油生產平台已經有48座或7%撤離人員。報告預估,此將令墨西哥灣的原油日產能關閉9.36%或159,085桶/日,天然氣日產能關閉10.4%或2.66億立方英尺/日。EIA公佈9月3日全美普通汽油平均零售價格為每加侖2.824美元,較前週下跌0.3美分,較去年同期上漲14.5美分。各地區零售汽油均價漲跌互見,西岸地區的零售汽油均價最高達每加侖3.329美元,較前週上漲1.9美分;墨西哥灣地區的零售汽油均價最低為每加侖2.549美元,較前週下跌2美分。EIA預期9月份的零售汽油均價將為每加侖2.83美元。今明兩年,美國零售汽油均價的預估均為每加侖2.76美元。美國原油產量則將維持大幅增長,從2017年的940萬桶/日,到2018年的1,070萬桶/日,以及2019年的1,170萬桶/日。

AAA報告則表示,9月4日全美普通汽油平均零售價格為每加侖2.83美元,較前週下跌1美分,較一個月前下跌4美分,但較去年同期則是上漲19美分。美國能源部數據顯示,8月24日當週的美國汽油日均需求創下歷史新高達到990萬桶/日,但隨著夏天的開車旺季結束,未來幾週汽油需求預期將會大幅滑落,零售汽油的價格也預期將會同步走低,協會預計今年秋天美國零售汽油均價將下跌至每加侖2.70美元或以下。AAA表示,上週西德州原油價格上漲1.6%,主要因為美國原油庫存減少了260萬桶,以及預期美國將恢復對伊朗的制裁會令國際油市的供應減少的影響。本週,市場仍將持續關注伊朗原油供應的動向,而美國墨西哥灣遭遇颶風侵襲,該區產能所受到的影響也將是市場關注的焦點。

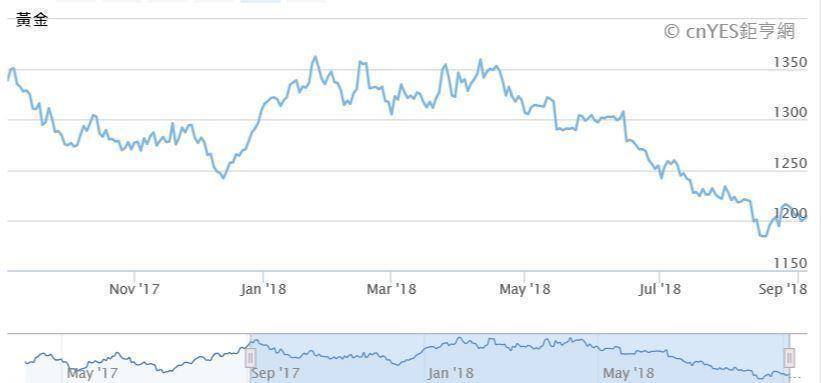

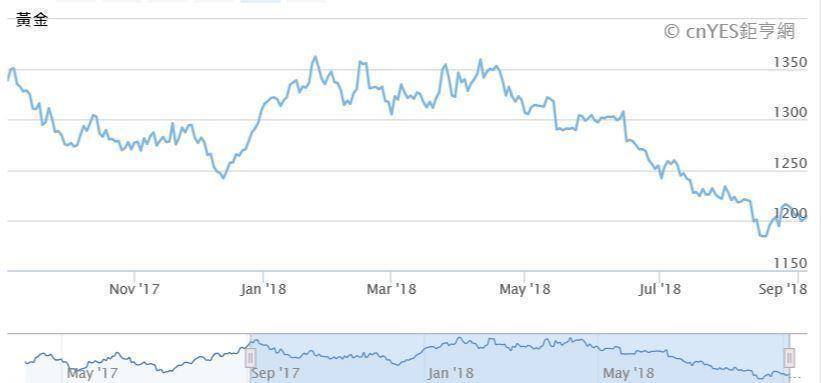

黃金價格遭低估,逢低買氣旺盛

COMEX 12月黃金期貨9月5日收盤上漲2.2美元或0.2%成為每盎司1,201.3美元,美元指數下跌0.3%,12月白銀期貨上漲0.3%成為每盎司14.22美元。NYMEX 10月鉑金期貨上漲0.8%成為每盎司784.3美元,12月鈀金期貨下跌0.7%成為每盎司961.20美元。全球最大黃金ETF道富財富黃金指數基金(SPDR Gold Shares, GLD)5日黃金持有量持平為746.915公噸,處於兩年半以來的低位。

美國鑄幣局公布的數據顯示,2018年8月,美國鷹揚金幣銷量較前月的35,000盎司減少40%至21,500盎司,創下4個月來的新低。鷹揚銀幣的銷量則是較前月的88.5萬盎司增加73%至153萬盎司,創下年內次高,僅次於一月份的323.5萬盎司。今年1-8月,美國鷹揚金幣銷量年減20%至17.7萬盎司,。鷹揚銀幣銷量年減41%至923.75萬盎司。澳洲伯斯鑄幣局公佈數據顯示,2018年8月,該局金條金幣的銷售量較前月增加30%至38,904盎司,創下去年10月以來的新高,與去年同期相比更接近倍增,主要由於金價下跌提振買氣的影響。該局8月銀幣銷售量520,245盎司,較前月以及去年同期分別增加了7%與33%。

8月份金價下跌2%,月線連續第5個月下跌,寫下5年半以來的最長月線跌勢;銀價8月份下跌6.5%,月線也連續第3個月下跌。澳洲是僅次於中國大陸的第二大黃金生產國,澳洲國內所產的黃金超過90%均交由伯斯鑄幣局進行精煉。伯斯鑄幣局網站9月3日報導,英國特許金融分析師協會(CFA UK)的調查顯示,2018年第二季,黃金連續兩個季度被認為是最有價值的資產,有25.9%的分析師認為金價遭到低估。相比今年初金價位於每盎司1,305美元,當前金價已經跌至每盎司1,200美元。調查顯示投資人的風險偏好在第二季有所下滑,對新興市場的信心也有所減弱,並將眼光轉向黃金與政府公債。

倫敦金銀市場協會(London Bullion Market Association, LBMA)9月3日公佈數據顯示,2018年7月的黃金日均交易量較前月2,000萬盎司減少3.9%至1,920萬盎司(約597公噸),日均交易額月減0.7%至238億美元,日均交易筆數較前月的2,618筆增加至2,851筆,每筆的平均交易量月減11.7%至6,737盎司。LBMA的數據統計是根據會員帳戶的淨額結算數字。

FED理事主席鮑威爾2018年升息的決心相當堅定,他強調稅改對通膨的推升將比預期來的高,所以聯準會必須預防資產泡沫化,致力於將通膨維持在2%左右。雖市場預估今年升息次數不少於3次,但金價卻未走低,主要是FED強化了通膨升溫的看法、同時對於全年升息次數並未有更積極的論述,因此在通膨預期上升、升息預期不變下,實質利率反將有小幅走低空間。中國為全球最大黃金需求國,根據20年以上長期統計,1~2月是金價傳統小旺季,預期黃金回檔空間有限。不過,近期強勁的金價已經部分提前反應通膨升溫及美元走入空頭的預期,故短線上檔空間亦屬有限,近期中美貿易大戰煙硝味四起,雙雙叫陣銳不可擋,全球股市短線均劇烈震盪,避險資金轉入黃金與國債已不言可喻,金價短線觸底買盤躍躍欲試。

美國的總體財政政策、美國發動中美貿易戰爭與地緣政治不穩定性等因素,有利黃金避險買盤增溫,黃金ETF投資者傾向於持有黃金而不是獲利了結,金市的市場情緒謹慎樂觀。地緣政治風險因素正支持黃金市場,黃金未來方向將取決於美元,美國貨幣政策和長期利率的變化。

(撰稿人: CSIA/ CFP/福州墨爾本理工學院國際經濟與金融系副教授 李全順)

川普不想在政治上示弱,並且做好了吸收經濟衝擊的準備,中美貿易戰很可能比想像中更為漫長。中美貿易戰可能持續到明年下半年甚至更久,而且隨著貿易戰的進行,中美經濟“脫鉤”(decoupling)論再次出現在輿論,川普政府對兩國間的貿易互相依存很惱火,但“脫鉤”的後果意味著更大問題。鑒於全球供應鏈的廣度、複雜性和緊密性,美中若想鬆綁目前的互相依存,只能是非常緩慢的。而且如果特朗普想加快這種趨勢,無疑將會造成相當嚴重的潛在安全後果。

中美兩國一些學者提出的“脫鉤”想法其實是不切實際的,因為這對雙方來說成本都太高。加上中美之間的貨幣和金融關係非常密切,它們相互依存關係的形成了所謂的“金融恐懼平衡”。加之經過四十多年的發展,兩國關係構建起了密集的人際關係網路和多樣化的對話管道,也是制約著兩國“脫鉤”的一個重要因素。雖然美國貿易代表署舉辦的聽證會已經結束,但書面豁免程式還沒有完全公告,有可能到10月甚至更晚才會公布。根據2002年美歐貿易戰的經驗,關稅豁免金額可以達到總體金額的四分之一,真可謂是“高高舉起,輕輕放下。”到目前為止,聽證會已進行了三輪,涉及的徵稅金額依次是340億美元、160億美元和2000億美元。前兩輪聽證會上有不少反對的聲音,但在川普執意下,關稅還是加了,畢竟波及的企業不多。但第三輪聽證會涉及的2000億美元商品則涉及美國產業與經濟的方方面面,因此聽證會的日程長達5天,交流的密度也是前所未有。產業鏈的轉移並不是那麼容易,其中涉及到長期合同的履行、重新選址、彌補斷層、形成產能、適應監管諸多階段,按照聽證會上的說法,這一過程少則一兩年,多至數十年。

市場預估,如美國即將公佈的8月非農就業報告符合市場預期,美FED可能會在9月25日至26日的政策會議上加息。美國勞工部週四表示,截至9月1日當周,首次申請失業救濟人數減少1萬人,經季節調整後為20.3萬人,是1969年12月以來的最低水準。

IHS Markit公布8月美國製造業PMI 採購經理人指數8月初值,由前月終值的53.3降到52.5,雖然仍高於50景氣榮枯線,卻凸顯成長力道有放緩跡象。美國8月服務業PMI初值則表現亮眼,從前月54.7跳升至56.9,來到28個月高點,這也有助推升綜合PMI初值走升到56,締造27個月新高,至於7月綜合PMI終值為54.6。

8月美國服務業PMI採購經理人指數自7月的55.7升至58.5,遠優於經濟學家預期的56.8。截至2018年8月為止的12個月期間ISM非製造業PMI平均值報58.3,高、低點分別為59.9、55.7。2018年1月的59.9為2008年ISM非製造業PMI開始統計以來最高紀錄。非製造業PMI與美國整體經濟的歷史連動關係顯示,58.5對應的年化實質GDP成長率為3.5%。2018年8月非製造業PMI意味著、美國商業活動連續第109個月呈現增長。16個非製造業產業8月回報成長,營建、運輸與倉儲的成長力道最強;僅有農、林、漁、狩獵業呈現萎縮。運輸和貨運服務呈現短缺、相關報價連續第2個月走高。受訪批發貿易商表示,運輸需求提前發酵,鐵路業已宣布旺季附加費自8月1日起生效。供應商交貨指數自53.0升至56.0、創5月(58.5)以來新高,顯示交貨速度進一步放慢。受訪廠商提到,司機短缺導致交貨時間遭到延誤。

美國營建業人力連續第29個月呈現短缺、營建分包商連續第8個月短缺。受訪營建商表示,無論關稅是否生效,關稅相關的價格調漲已開始升溫。受訪礦業廠商表示,全球關稅戰(特別是針對鋼鐵產品)已推高了貨物成本。積壓訂單指數自51.5跳升至56.5。商業活動/生產指數自56.5升至60.7、創6月(63.9)以來新高。新接訂單指數自57.0升至60.4。8月就業指數自7月的56.1升至56.7、連續第54個月高於50大關。新出口訂單指數自58.0升至60.5、創6月(60.5)以來新高。進口指數自52.5降至52.0。

美國ADP公布的數據顯示,8月私人機構新增職位16.3萬個,少過市場預期。7月新增職位亦下修至21.7萬個。僅管合格工人欠缺,貿易形勢存在阻力,但是美國7月份企業招聘人數仍創下五個月來最大,顯示就業市場仍舊火熱。市場分析師表示,就業市場正在蓬勃發展,美中貿易戰尚未對就業市場產生重大影響,但是諸多跨國公司上個月傳出裁員,凸顯出此一威脅。美國商務部公布7月份營建支出年率較前月增0.6%至9,008億美元,創自2009年6月以來新高,主要是受惠於房地產市場貢獻。據彭博社調查,經濟學家僅預估營建支月增0.4%。若與去年同期相較,7月營建支出年率年增5.2%。累計今年前7個月,營建支出總和來到4,939億美元,較去年同期增長5.6%。細項數據顯示,民間營建支出年率為6,314億美元,較前月增加0.9個百分點,其中住宅類建案為3,346億美元,月增0.6%;非住宅建案月增1.3%至2,968億美元。公共工程支出較前月減少0.3%至2,694億美元,其中教育類建設月減1.5%至629億美元,公路建設月減1.1%至780億美元。

歐元區綜合經濟數據轉強,製造業仍是左右經濟的主因

隨著歐洲央行準備縮減資產購買規模,歐洲信用風險最低的企業面臨著兩年來最為高昂的債券融資成本。投資級歐元公司債的平均收益率攀升至了1.08%,創2016年5月以來的新高,自年初以來上漲了33個基點。夏季過後,供應量顯著增加,加上歐洲央行計畫於下月令資產購買淨額減半,並于年底完全結束這一計畫。央行購買操作將令“9月份迎來‘最後的狂歡’”,因為在夏季放緩之後,供應量的增加會促使歐洲央行買入。歐洲央行的退出可能意味著,每年有多達1,000億歐元的新公司債需要尋找買家。此種供應的過剩和市場的波動性已經推高了借貸成本,令今年投資級歐元利差擴大34個基點,至121個基點。

歐盟執委會上修2018、2019兩年歐元區經濟成長率預測,但預料通膨率仍可能受抑制。執委會表示,2018年歐元區GDP成長率可達2.3%,高於2017年11月預估的2.1%,且接近2017年升抵的近年高點。2019年預估成長率也調升至2%,展望大致ECB和IMF最近的預期相符。上述樂觀展望反映歐元區景氣上升循環動能增強,以及全球貿易情況好轉。上修2018、2019年預估成長率前,官方數據顯示歐元區去年經濟成長2.4%。執委會也調高英國除外的歐盟經濟預測,今年和明年成長率預估分別可達2.5%和2.1%;正談判脫離歐盟的英國,今年經濟成長率估為1.4%,略高於先前的預測,但仍低於歐盟全區的平均值。執委會預估今年歐元區通膨率為1.5%,比先前預估略加速,但明年預估通膨率維持在1.6%不變,仍未達ECB略低於2%的目標。

歐洲央行可能會在新的預測中對GDP增長保持樂觀,儘管第三季度資料的風險偏向下行。預期通脹預測不會有任何重大變化,預計歐洲央行的遠期指引將基本保持不變,理事會仍有望在2019年9月加息。自歐洲央行上次會議以來最大的進展是發佈了第二季度GDP增長資料,比央行的預期慢0.1個百分點。從四月到六月,經濟增長了0.3%,儘管預期是0.4%。最新結果與我們對趨勢增長的估計一致,幾乎沒有吸收經濟中剩餘的疲軟。然而,隨著失業率持續下降,經濟似乎保持著一定的增長勢頭,在第二季度末達到8.3%。歐元區的週期性恢復已經走過了漫長的道路。該地區的第二季度經濟將僅略低於其潛在GDP的0.5%。如果未來幾個季度經濟增長率略高於這一水準,那麼明年初閒置產能將幾乎耗盡。

IHS Markit公告歐元區8月製造業PMI初值由前月的56.6勁升至57.4,寫下2011年4月以來最高紀錄,並優於市場預估的56.3。IHS Markit公布歐元區8月綜合PMI製造業採購經理人指數初值

歐元區方面,受製造業商業活動成長創下6年半來最快,抵銷服務業成長疲弱,歐元區經濟動能繼續維持穩定成長力道。拜出口訂單勁增,德國8月製造業PMI從前月的58.1續升至59.4,法國製造業PMI也持續增強,走揚至55.8,寫下76個月高點。不過歐元區8月服務業PMI初值則表現相對弱勢,從前月的55.4下滑至54.9,為7個月來最低。但整體而言,歐元區8月綜合PMI從前月的55.7略升至55.8,優於市場預估的55.4。最新調查數據顯示歐元區第3季經濟可望增長0.5%,雖然略低於前1季的0.6%增幅, 8月PMI數據對歐元區仍屬利多,這意味該地區經濟仍持續穩定成長。這也強化外界預期歐洲央行可能將從2018年初,開始漸進縮減刺激措施。

日本恐為貿易戰目標,日圓走勢盤堅

川普接受華爾街日報專訪時暗示,日本可能是貿易戰下一個目標,日圓聞訊轉強。川普以加徵關稅當籌碼,此前已經與中國、歐盟、墨西哥與加拿大交手過,目前戰火持續延燒,川普接下來可能會以同樣手法逼迫日本讓步。川普受訪時表示,他與日本首相安倍晉三的個人交情很好,但對於美日貿易逆差,川普馬上話鋒一轉說,一旦他警告日本要付出多少代價,逆差很快就會平衡。貿易逆差與美國景氣繁榮呈現正相關,但川普卻認為這大有問題,對於美日貿易條件不公非常在意,他似乎一心一意只想消弭美國與其它國家間的貿易逆差。日圓在報導出爐後轉強,日圓繼周四升值0.74%後,周五早盤續漲0.28%、報110.42兌換一美元。

日本總務省公佈2018年7月份日本所有家庭平均消費支出(速報值)為283,387日圓,實質消費支出較去年同月成長0.1%,6個月來首度呈現增長,遠優於路透社事前所作調查下滑0.9%的預估值;名目消費支出較去年同月增加1.2%。7月份日本經季節性因素調整後的家庭實質消費支出為月減1.1%,6個月來第5度呈現下滑,減幅略低於路透社事前所作調查月減1.2%的預估值。

統計數據顯示,7月份日本受薪家庭平均所得為605,746日圓,實質所得較去年同月下滑1.6%,7個月來第6度呈現下滑;名目所得下滑0.5%。7月份日本受薪家庭可支配所得為485,326日圓,實質可支配所得較去年同月下滑2.0%,4個月來首度減少;名目可支配所得下滑0.9%。7月份日本受薪家庭平均消費支出為310,031日圓,實質消費支出較去年同月下滑0.7%,連續第3個月呈現下滑;名目消費支出成長0.4%。7月份日本受薪家庭邊際消費傾向為63.9%,較去年同月下滑0.3個百分點。日本厚生勞動省於8月31日公佈數據指出,2018年7月份日本經季節性因素調整後的有效求人倍率(求才求職比)為1.63倍,較前月份(2018年6月份)上揚0.01點,創下約44年半來(1974年1月以來、1.64倍)新高紀錄。1.63倍代表每位日本求職者平均可獲得1.63個工作機會。

日本厚生勞動省7日公布的薪資統計調查(速報值、員工5人以上企業)顯示,2018年7月份日本勞工平均薪資(名目薪資;基本薪資+加班費+獎金)較去年同月成長1.5%至37萬6,338日圓,連續第12個月呈現增長。其中,7月份日本勞工基本薪資(經常性薪資)較去年同月成長1.0%至24萬5,010日圓,連續第16個月增長;加班費成長1.9%至1萬9,541日圓,連續第9個月呈現增長;獎金等特別加給成長2.4%至11萬1,787日圓,連續第3個月呈現增長。從就業類別來看,7月份日本正職員工等一般勞工薪資較去年同月成長1.4%至49萬6,246日圓,兼職勞工薪資成長0.2%至10萬2,761日圓。

7月份日本兼職勞工時薪較去年同月成長1.7%至1,130日圓,持續呈現增長,不過增幅連2個月低於2%關卡。2018年6月份日本勞工時新增幅為1.7%、為2016年11月以來首度跌破2%關卡厚生勞動省指出,因名目薪資增幅高於物價增幅,提振7月份日本勞工考量物價變動因素後的實質薪資較去年同月成長0.4%,連續第3個月呈現增長,不過增幅較前一個月份(2018年6月份)的成長2.5%呈現大幅縮小。7月份日本消費者物價指數較去年同月成長1.1%、連續第22個月呈現增長。日本國內最大信用調查公司Teikoku Databank(TDB)最新公布調查報告指出,2018年7月份過半(50.9%)的日本企業表示,目前正面臨正職員工不足的問題,比重較1年前(2017年7月)上揚5.5個百分點,就歷年7月的情況來看,為史上首度過半、創同期歷史新高。

2018年下半年日本經濟的下行風險,端視美國是否轉向保護主義。若美國川普政府在貿易大戰方面對中國採取強硬立場,恐將嚴重衝擊亞洲供應鏈與日本經濟。連帶受害的還有日本的財政信譽,因為政府將被迫擴大支出,並且推遲預計2019年稍後實施的調漲銷售稅,促進長期成長所需的結構性改革也將寸步難行。

.jpg)

英脫歐治絲愈焚,英鎊持續震盪

儘管近日有消息稱法國政府將主張妥協,以防止英國無協議退歐,但法國議會英國退歐事務部長表示,反對“就任何形式破壞歐盟單一市場完整性的條款作出讓步”。最近的報導顯示,法國有意支援英國首相特梅伊的退歐計畫,讓英國留在貨物單一市場內。但陪同法國總統馬克宏採訪丹麥和芬蘭的法國議員們紛紛表示法國不會為了那份協議對70多年的歐盟完整性作出讓步。梅伊的退歐計畫被形容為“向著正確方向邁出的一步”,但也表示,雖然巴黎對英國無協議退歐擔憂,但不會為了確保達成協議而犧牲單一市場的安全。

歐盟首席談判官巴尼耶也在上周發表了對梅伊的退歐計畫的“微詞”。他將其中關稅計畫部分形容為“瘋狂的”,並稱其可能並不合法。法國政府此前曾被定義為在英國退歐問題上最為強硬的歐盟成員國之一。英國前任外交大臣威廉.黑格在8月份表示,英國談判者相信法國是“英國退歐協議最大的障礙國”,並且是歐盟就英國退歐立場軟化的關鍵。但Holroyd堅稱這一說法不實,並聲稱歐盟成員國在反對放寬底線的態度上團結一致。有一些觀點認為法國與英國針鋒相對,他對BI說道,但許多小的歐盟成員國立場與法國幾乎相同。Holroyd的這一言論與週三法國歐洲部長Nathalie Loiseau的觀點類似,Loiseau表示:“我每天都關注英國的新聞,有時我懷疑我們是否生活在同一個世界。我們不會重新定義我們的基本原則,因為英國不想再留在歐盟。我們已經闡明了我們的優先政策,這些是不可變更的。” 前英國央行總裁金恩表示,英國或許正在邁向“只是名義上的退歐”,因為英國的政界精英們在英國退歐談判中“實在不稱職”。英國應在明年3月29日退出歐盟,但目前幾乎什麼都不明朗:到目前為止還沒有達成完整的退歐協定,英國首相梅伊(Theresa May)政敵林立,一些議員正爭取重新舉行公投。英國廣播公司(BBC)引述金恩的話稱,“我們還沒有一個可靠的談判立場。”金恩說英國或許會發現自己“只是名義上的退歐”,這是最糟糕的情況。

英國BOE 8月2日召開決策會議,宣布升息 1 碼,將基準利率從 0.5%,上調至 0.75%,創2008年金融海嘯以來最高水準。英國央行貨幣政策委員會一致同意,升息 1 碼;消息一出,英鎊兌美元應聲上揚,一度觸及 1.3144,但隨後走跌。英國央行於通膨報告中預估,今年的通膨率約在 2.3%左右;2019年可能降至2.2%,2020年則為2.1%。英國央行預測,2018年國內生產毛額 (GDP) 為 1.4%,與前次預測相同;2019 年 GDP 為 1.8%,優於前次預測 (1.7%);2020 年 GDP 為 1.7%,與前次預測相同。英國央行宣稱,若經濟成長符合通膨報告預期,在預測期間內,持續收緊貨幣政策,屬適宜作法,未來的升息步調,是漸進、有限的。由近期經濟數據可看出,第 1 季景氣放緩,是暫時的,經濟成長力道,已於第 2 季有所恢復。英國央行強調,當前勞動市場漸趨緊俏,失業率很低,但還可能進一步下修。英國央行也說,民眾、企業與金融市場對脫歐的反應,可能影響經濟展望。

英國OBR預測,2018年英國GDP將增長1.5%,高於2017年11月 預期的1.4%。2019年和2020年GDP增長為 1.3%,與2016年11月的預期持平。OBR下調了對2021 年和2022年英國GDP的預測,分別為增長 1.4%和增長1.5%。英國財政大臣哈蒙德表示,雖然 OBR 下調了 2021 年和 2022 年經濟增長預期,但是「預期就是用來被打敗的」。哈蒙德預計英國政府債務也將降逐步減少。公共債務預計到2020-2021年,將從今年的452 億英鎊降至287億英鎊,到2022-2023年,將降至214億英鎊。英國債務的顯著降低,是17年來的首次,這代表英國經濟從10年前的金融危機開始復甦的一個轉折點。他認為,「在隧道盡頭還有亮光」。

IHS Markit英國8月製造業PMI採購經理人指數54.3,高於前值53.5及预期值53.9。英國8月服務業復甦勢頭強於預期,抵消了製造商和建築公司增長放緩的影響,但對英國脫歐的擔憂正在抑制未來一年的投資計畫和信心;這是相對強勁且有彈性的擴張速度,在本月早些時候加息後,這無疑讓英國央行鬆一口氣;自公投脫歐以來,英國經濟增速已經放緩。英國經濟增速從七國集團的榜首下滑至長期落後的日本和義大利,在增長排行榜上墊底;儘管如此,上月英國央行10年來第二次加息,因擔心勞動力短缺和其他產能限制將阻止通脹在短期內回到2%的目標;服務業就業意願升至6個月高點,但對未來一年的信心降至3月以來最低,因英國脫歐的不確定性導致客戶目前不願投資;有鑒於增長的不平衡性質日益加劇,以及企業情緒日益低落,當前前景面臨的風險似乎傾向於下行。企業支付了更高薪酬,限制了它們完成某些項目的能力。英國8月服務業PMI:上月英國大型服務行業回暖幅度超預期,阻止了製造商和建築商放緩勢頭,但脫歐擔憂情緒正抑制未來一年的投資計畫和信心。

英國製造業PMI去年11月曾觸及四年高位58.4。過去幾個月放緩的確切觸發因素尚不明確,未來有一些更為樂觀的跡象。製造業訂單增長為11月以來最強勁。56%的製造企業預計將在未來一年增產,這一比例接近1月創下的兩年高位,6%的企業預期產出將下滑。雇聘也升至三個月高位。但海外訂單增速放緩至四個月以來最低。“供應鏈延遲也妨礙產出增長。這些供應限制若能解除,不僅能進一步提振成長,同時也將部分緩解投入成本壓力,”製造業原物料成本上漲速度較1月創下的11個月高點放緩,而企業將成本轉嫁給顧客的速度也趨緩,儘管就歷史標準來看仍處於高檔。

中美貿易戰爭進入新一輪角力,美擬對中提出2000億美元關稅報復清單

美國總統川普準備迅速擴大與中國的貿易戰,待公聽會意見徵詢期按計劃在下周結束,就準備馬上對另外2000億美元中國進口商品加征關稅。川普將其贏得大選歸功於自己在貿易方面的強硬言論,他聲稱貿易問題損害了美國勞動者並讓外國競爭者得利。華府方面要求中國政府為美國企業提供更好的市場准入和智慧財產權保護,減少行業補貼並削減對美國的3750億美元貿易順差。全球這兩個最大的經濟體已經展開了針鋒相對的貿易戰,各自向對方價值500億美元的商品徵收關稅。上周結束的會談旨在緩和緊張關係,但沒有取得重大突破。加征25%關稅的新計畫將影響到包括家居建材、科技產品、自行車和服飾等消費品。這項計畫的公聽會意見徵詢期將於9月6日結束,川普計畫在該截止日期後開始加征關稅。川普尚未做出最終決定,政府官員對於以多大力度向中國施壓仍存在分歧。

針對美國總統川普即將開啟對中國2000億美元輸美商品加征關稅的計畫,中國商務部首次回應將視美方行動採取必要的反制措施,中方有信心、有能力、有辦法維護中國經濟平穩健康發展。外交部發言人表示美方所謂強硬、施壓的做法對中方沒有用,也無益於問題的解決。那些依然認為中國會屈服於恐嚇、威脅和無端指責的人該醒醒。同時,中方對經貿摩擦問題始終持有一以貫之的態度和立場,中國致力於在中美相互尊重的基礎上,通過平等、對等、和務實的對話妥善解決相關問題。

中國國家統計局發佈8月PMI採購經理指數為51.7%,比上月上升0.3個百分點;8月份中國非製造業商務活動指數為53.4%,環比下降1.1個百分點。從製造業採購經理人指數(PMI)13個分項指數來看,同上月相比,生產指數、新訂單指數、採購量指數、進口指數等7個指數有所上升。其中,購進價格指數、出廠價格指數升幅超過1個百分點。繼7月份小幅回落後,8月份PMI指數出現回升,而且在榮枯線以上連續保持了13個月,表明經濟平穩增長的基礎已總體確立。企業普遍反映,訂單還是比較充裕的,所以從基本面來說,需求還是拉動了整個經濟的回升,另外,在供給側結構性改革的背景下,去產能、去庫存還是做得非常深入,有一些產品,特別是一些原材料的產品,市場甚至出現了供不應求的現象,所以說供給方面也控制得比較好。

8月製造業PMI中,生產指數為54.1%,比上月上升0.6個百分點。從企業規模來看,大、中、小型企業的生產指數均高於枯榮警戒線,表明企業信心較強,生產活動保持活躍。8月非製造業商務活動指數(PMI)各單項指數中,在手訂單、投入品價格和銷售價格指數環比有所上升,升幅在0.1-1.3個百分點之間;從業人員指數環比持平;新訂單、新出口訂單、存貨、供應商配送時間和業務活動預期指數環比有所下降,降幅在0.1-3.1個百分點之間。蔡進認為,8月份,商務活動指數保持在53%以上,表明非製造業運行仍保持在較快增長的合理區間。但指數連續兩個月回落,本月降幅有所擴大,其中建築業和批發業指數回落較為明顯,或將在短期內影響未來經濟運行走勢。本月投入品價格指數和銷售價格指數均連續上升,且投入品價格指數升幅仍快於銷售價格指數,反映出下游企業尚不能完全消化上游價格的過快上漲。

產區雨量充沛有利農作,農產品價格跌破支撐

CBOT三大農產品期貨9月5日全面下跌,因產區將與有利作物的影響。12月玉米期貨收盤下跌0.8%成為每英斗3.6525美元,12月小麥下跌1.8%成為每英斗5.2175美元,11月黃豆下跌0.7%成為每英斗8.38美元。

ICE Futures U.S. 12月棉花期貨9月5日下跌1.3%成為每磅81.71美分,10月粗糖期貨上漲2.4%成為每磅 10.89美分。

美國農業部9月4日盤後公佈的作物報告顯示,截至9月2日,佔去年玉米種植面積92%的18個州,玉米作物優良的比率較前週減少1個百分點至67%,高於去年同期的61%。佔去年黃豆種植面積96%的18個州,黃豆作物良率較前週持平為66%,高於去年同期的61%。佔去年棉花種植面積99%的15個州,棉花作物良率較前週減少3個百分點至41%,低於去年同期的65%。佔去年春麥種植面積99%的6個州,春麥收成進度從前週的77%增加至87%,與去年同期相當,高於同期五年平均值的75%。美國農業部9月4日公佈的每週出口檢定報告顯示,截至8月30日當週,美國玉米出口較前週增加,黃豆與小麥則是減少。玉米一週出口檢定量為1,334,565公噸,佔穀物出口總量的53.5%;較前週增加6%,較上年同期增加61%,主要出口市場為墨西哥(423,316公噸)與日本(345,103公噸)。自去年9月起的2017/18年度,美國玉米出口檢定量累計年增1%至57,732,863公噸。

美國黃豆截至8月30日為止的一週出口檢定量為769,357公噸,佔穀物出口總量的31%;較前週減少15%,較上年同期增加8%,主要出口市場包括與伊朗(140,799公噸)、台灣(78,374公噸)、墨西哥(63,670公噸)與中國大陸(65,999公噸)。自去年9月起的2017/18年度,美國黃豆出口檢定量累計年減3%至56,279,551公噸。 自6月起的2018/19年度美國小麥一週出口檢定量為391,920公噸,佔穀物出口總量的16%;較前週減少20%,較上年同期增加35%,最大出口市場為墨西哥(90,923公噸)。自6月起的2018/19年度,美國小麥出口檢定量累計為5,235,208公噸,較上年同期減少32%,相比美國農業部預估本年度的小麥出口量將為2,790萬噸。

中美貿易大戰一觸即發,原油供需面呈多空拉鋸

NYMEX 10月原油期貨9月5日收盤下跌1.15美元跌幅1.7%,每桶報價68.72美元,因對需求擔憂的影響,包括中美貿易戰以及美國的開車旺季結束都將令需求下滑;且墨西哥灣的熱帶風暴並未如預期轉為颶風,威脅有所減輕。ICE Futures Europe近月布蘭特原油下跌0.9美元或1.2%成為每桶77.27美元。美國石油協會週三盤後公布,截至8月31日當週,美國原油庫存減少117萬桶至4.045億桶,路透社調查的分析師預估為減少130萬桶;汽油庫存增加100萬桶,預估為減少81萬桶;蒸餾油庫存增加180萬桶,預估為增加74.2萬桶。普氏能源資訊的調查則預估上週美國原油與汽油庫存將分別減少250萬桶與150萬桶,蒸餾油庫存則預計持平。因本週一逢勞工節假期,美國能源部的庫存數據將順延至週四公佈。

BSEE 9月5日更新報告表示,受到熱帶風暴Gordon來襲的影響,美國墨西哥灣總數687座有人員操控的鑽油生產平台已經有48座或7%撤離人員。報告預估,此將令墨西哥灣的原油日產能關閉9.36%或159,085桶/日,天然氣日產能關閉10.4%或2.66億立方英尺/日。EIA公佈9月3日全美普通汽油平均零售價格為每加侖2.824美元,較前週下跌0.3美分,較去年同期上漲14.5美分。各地區零售汽油均價漲跌互見,西岸地區的零售汽油均價最高達每加侖3.329美元,較前週上漲1.9美分;墨西哥灣地區的零售汽油均價最低為每加侖2.549美元,較前週下跌2美分。EIA預期9月份的零售汽油均價將為每加侖2.83美元。今明兩年,美國零售汽油均價的預估均為每加侖2.76美元。美國原油產量則將維持大幅增長,從2017年的940萬桶/日,到2018年的1,070萬桶/日,以及2019年的1,170萬桶/日。

AAA報告則表示,9月4日全美普通汽油平均零售價格為每加侖2.83美元,較前週下跌1美分,較一個月前下跌4美分,但較去年同期則是上漲19美分。美國能源部數據顯示,8月24日當週的美國汽油日均需求創下歷史新高達到990萬桶/日,但隨著夏天的開車旺季結束,未來幾週汽油需求預期將會大幅滑落,零售汽油的價格也預期將會同步走低,協會預計今年秋天美國零售汽油均價將下跌至每加侖2.70美元或以下。AAA表示,上週西德州原油價格上漲1.6%,主要因為美國原油庫存減少了260萬桶,以及預期美國將恢復對伊朗的制裁會令國際油市的供應減少的影響。本週,市場仍將持續關注伊朗原油供應的動向,而美國墨西哥灣遭遇颶風侵襲,該區產能所受到的影響也將是市場關注的焦點。

黃金價格遭低估,逢低買氣旺盛

COMEX 12月黃金期貨9月5日收盤上漲2.2美元或0.2%成為每盎司1,201.3美元,美元指數下跌0.3%,12月白銀期貨上漲0.3%成為每盎司14.22美元。NYMEX 10月鉑金期貨上漲0.8%成為每盎司784.3美元,12月鈀金期貨下跌0.7%成為每盎司961.20美元。全球最大黃金ETF道富財富黃金指數基金(SPDR Gold Shares, GLD)5日黃金持有量持平為746.915公噸,處於兩年半以來的低位。

美國鑄幣局公布的數據顯示,2018年8月,美國鷹揚金幣銷量較前月的35,000盎司減少40%至21,500盎司,創下4個月來的新低。鷹揚銀幣的銷量則是較前月的88.5萬盎司增加73%至153萬盎司,創下年內次高,僅次於一月份的323.5萬盎司。今年1-8月,美國鷹揚金幣銷量年減20%至17.7萬盎司,。鷹揚銀幣銷量年減41%至923.75萬盎司。澳洲伯斯鑄幣局公佈數據顯示,2018年8月,該局金條金幣的銷售量較前月增加30%至38,904盎司,創下去年10月以來的新高,與去年同期相比更接近倍增,主要由於金價下跌提振買氣的影響。該局8月銀幣銷售量520,245盎司,較前月以及去年同期分別增加了7%與33%。

8月份金價下跌2%,月線連續第5個月下跌,寫下5年半以來的最長月線跌勢;銀價8月份下跌6.5%,月線也連續第3個月下跌。澳洲是僅次於中國大陸的第二大黃金生產國,澳洲國內所產的黃金超過90%均交由伯斯鑄幣局進行精煉。伯斯鑄幣局網站9月3日報導,英國特許金融分析師協會(CFA UK)的調查顯示,2018年第二季,黃金連續兩個季度被認為是最有價值的資產,有25.9%的分析師認為金價遭到低估。相比今年初金價位於每盎司1,305美元,當前金價已經跌至每盎司1,200美元。調查顯示投資人的風險偏好在第二季有所下滑,對新興市場的信心也有所減弱,並將眼光轉向黃金與政府公債。

倫敦金銀市場協會(London Bullion Market Association, LBMA)9月3日公佈數據顯示,2018年7月的黃金日均交易量較前月2,000萬盎司減少3.9%至1,920萬盎司(約597公噸),日均交易額月減0.7%至238億美元,日均交易筆數較前月的2,618筆增加至2,851筆,每筆的平均交易量月減11.7%至6,737盎司。LBMA的數據統計是根據會員帳戶的淨額結算數字。

FED理事主席鮑威爾2018年升息的決心相當堅定,他強調稅改對通膨的推升將比預期來的高,所以聯準會必須預防資產泡沫化,致力於將通膨維持在2%左右。雖市場預估今年升息次數不少於3次,但金價卻未走低,主要是FED強化了通膨升溫的看法、同時對於全年升息次數並未有更積極的論述,因此在通膨預期上升、升息預期不變下,實質利率反將有小幅走低空間。中國為全球最大黃金需求國,根據20年以上長期統計,1~2月是金價傳統小旺季,預期黃金回檔空間有限。不過,近期強勁的金價已經部分提前反應通膨升溫及美元走入空頭的預期,故短線上檔空間亦屬有限,近期中美貿易大戰煙硝味四起,雙雙叫陣銳不可擋,全球股市短線均劇烈震盪,避險資金轉入黃金與國債已不言可喻,金價短線觸底買盤躍躍欲試。

美國的總體財政政策、美國發動中美貿易戰爭與地緣政治不穩定性等因素,有利黃金避險買盤增溫,黃金ETF投資者傾向於持有黃金而不是獲利了結,金市的市場情緒謹慎樂觀。地緣政治風險因素正支持黃金市場,黃金未來方向將取決於美元,美國貨幣政策和長期利率的變化。

(撰稿人: CSIA/ CFP/福州墨爾本理工學院國際經濟與金融系副教授 李全順)