每月專欄

2021-02-08

李全順 : 2021-2月全球經濟趨勢追蹤與預測 -【農產期貨價格飆高、原油庫存持續大減、金價跌深後反彈】

農產期貨價格飆高、原油庫存持續大減、金價跌深後反彈

CBOT三大農產品期貨2月3日全面上漲,因巴西出口或不如預期強勁以及市場震盪趨緩的影響。3月玉米期貨收盤上漲1.7%成為每英斗5.52美元,3月小麥上漲0.5%成為每英斗6.4825美元,3月黃豆上漲1.2%成為每英斗13.7125美元。ICE Futures U.S. 3月棉花期貨2月3日上漲0.4%成為每磅80.99美分,3月粗糖期貨下跌1.5%成為每磅16.04美分。

美國Soybean & Corn Advisor Inc.撰文表示,巴西全國穀物出口商協會預估,2021年,巴西可望出口8,200萬噸黃豆以及3,400萬噸玉米,低於美國農業部預估的8,500萬噸與3,900萬噸。船運數據顯示,2月份,巴西可望出口800萬噸的黃豆。CME Group2月2日共同發布的農業經濟指標顯示,2021年1月,美國農業經濟指標較前月下跌7點至167點,現況指數較前月的202點下跌至199點,預期指數較前月的161點下跌至151點。該指標是每月透過對400名農業生產者的電話訪問調查而得。雖然農產品價格上漲提振農業信心,但對中美貿易爭端的擔憂仍然存在。

彼得森國際經濟研究所報告表示,2020年,中國大陸未能完成其在中美第一階段貿易協議所承諾的農產品採購金額,儘管美國對大陸的農產品出口年增65%。據中美簽署的第一階段貿易協議,中國承諾將依照市場情況,2020與2021年分別將較2017年基準的240億美元增加採購至少125億美元與195億美元的美國農產品,合計兩年內將增加採購320億美元、總計800億美元的美國農產品。依據協議以及中美雙方進出口的不同基準,2020年大陸應進口366億美元的美國農產品,或美國應向大陸出口334億美元的農產品。2020年,大陸進口235億美元美國農產品,達成率64%;美國則向大陸出口273億美元的農產品,達成率82%。

大陸去年農產品進口大幅增長。中國海關的數據顯示,2020年,大陸黃豆進口量年增13.3%至1.003億噸,首次超過1億噸關卡並創下新高紀錄。大陸玉米進口量也創新高達到1,130萬噸,並首度超過每年720萬噸的進口配額。小麥進口量也創新高達到838萬噸,相比小麥的進口配額為963.6萬噸。

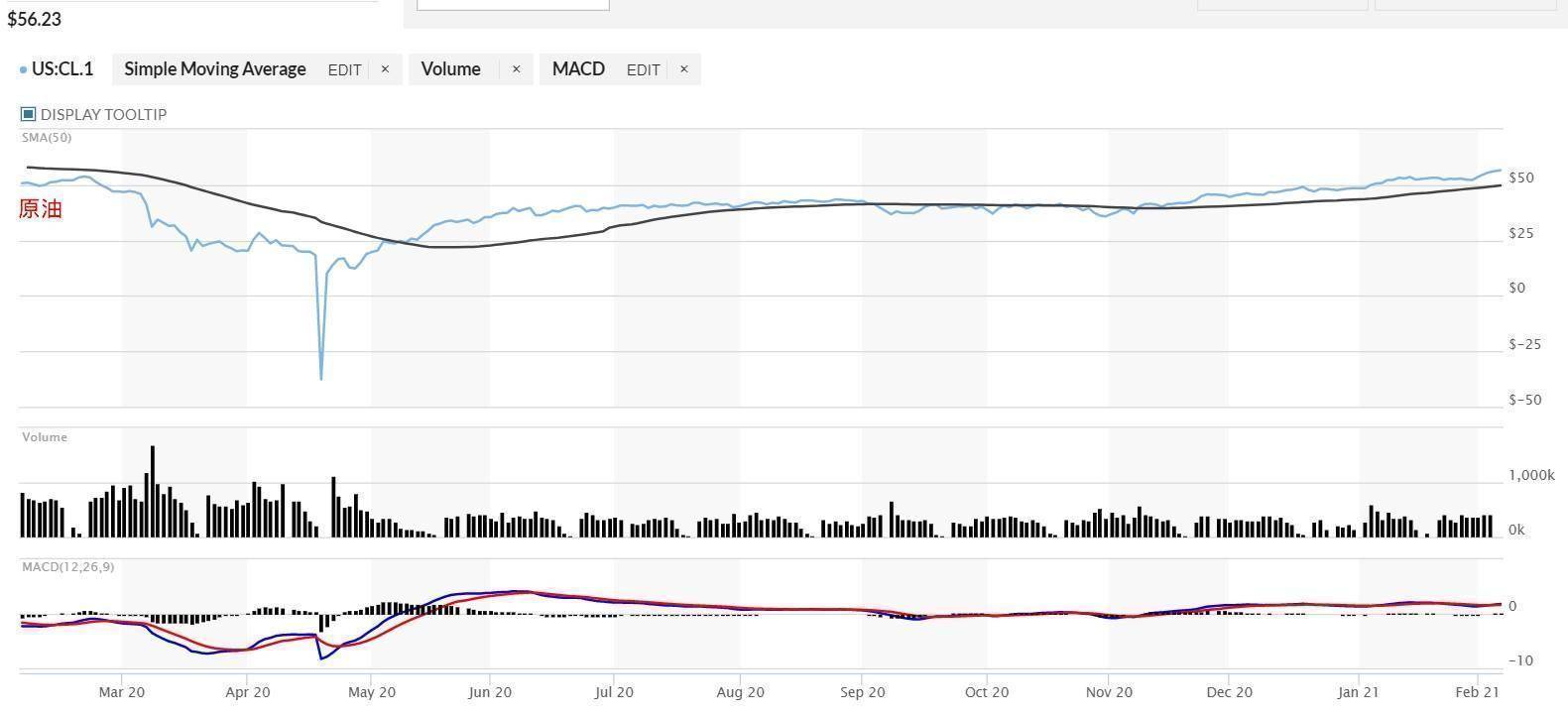

原油庫存持續大減 油價仍在高檔緩升

NYMEX 3月原油期貨2月3日收盤上漲0.93美元或1.7%成為每桶55.69美元,續創一年以來新高,受美國原油庫存降至去年3月以來新低的支撐;ICE Futures Europe近月布蘭特原油上漲1美元或1.7%成為每桶58.46美元。美國能源部2月3日公佈的數據顯示,截至1月29日,美國商業原油庫存較前週減少100萬桶至4.757億桶,創去年3月以來的新低;汽油庫存增加450萬桶至2.522億桶,包括柴油在內的蒸餾油庫存略減至1.628億桶。根據標普全球普氏的調查,分析師平均預估上週美國原油庫存將減少240萬桶,汽油庫存增加150萬桶,蒸餾油庫存減少130萬桶。

美國最大石油公司Exxon Mobil Corporation 2月2日公布,2020年第四季,該公司營收為465.4億美元,遜於分析師平均預估的487.6億美元;第四季淨損201億美元,已經連續四季虧損;調整後每股盈餘3美分,則是高於分析師平均預估的1美分。2020全年,該公司營收年減30%至1,815億美元,全年虧損224億美元,主要因為全球疫情以及油價去年下跌20%的影響。該公司股價2日上漲1.58%。

2020年,埃克森美孚原油日均產量為234.9萬桶,較上年度的238.6萬桶減少1.55%。《華爾街日報》此前引述消息來源報導,埃克森美孚與美國第二大石油公司Chevron Corporation去年在全球疫情爆發重挫油市的時候一度討論合併。對此,埃克森美孚拒絕發表評論,而雪佛龍發言人也表示,該公司不對市場傳聞或猜測發表評論。雪佛龍上週公布的財報顯示,2020年第四季,該公司營收年減30.5%至253億美元,低於分析師平均預估的262億美元;調整後每股虧損0.01美元,相比分析師的預估為每股盈餘0.08美元,上年同期為每股盈餘1.49美元。埃克森美孚與雪佛龍合併的話將會成為全球第二大的石油公司,無論市值與產量都僅次於沙烏地阿拉伯國家石油公司。

英國石油公司BP p.l.c. 2月2日也公布財報表示,2020年第四季,歸屬股東淨利潤為13.58億美元,主要得益於資產處置收益42億美元的影響,包括剝離石油化工資產的35億美元,相比上年同期為獲利1900萬美元。2020年歸屬股東淨虧損為203.05億美元,上年度淨利潤為40.26億美元。該公司2日在倫敦交易所的股價下跌4.53%。英國石油預計2021年上半年淨債務將增加,主要受遣散費、墨西哥灣漏油賠償以及與挪威國家石油公司海上風電合資企業完成後的支付所影響。英國石油表示,在假設油價為45-50美元/桶等情況下,該公司預計將在2021年第四季和2022年第一季度達到350億美元的淨債務目標。

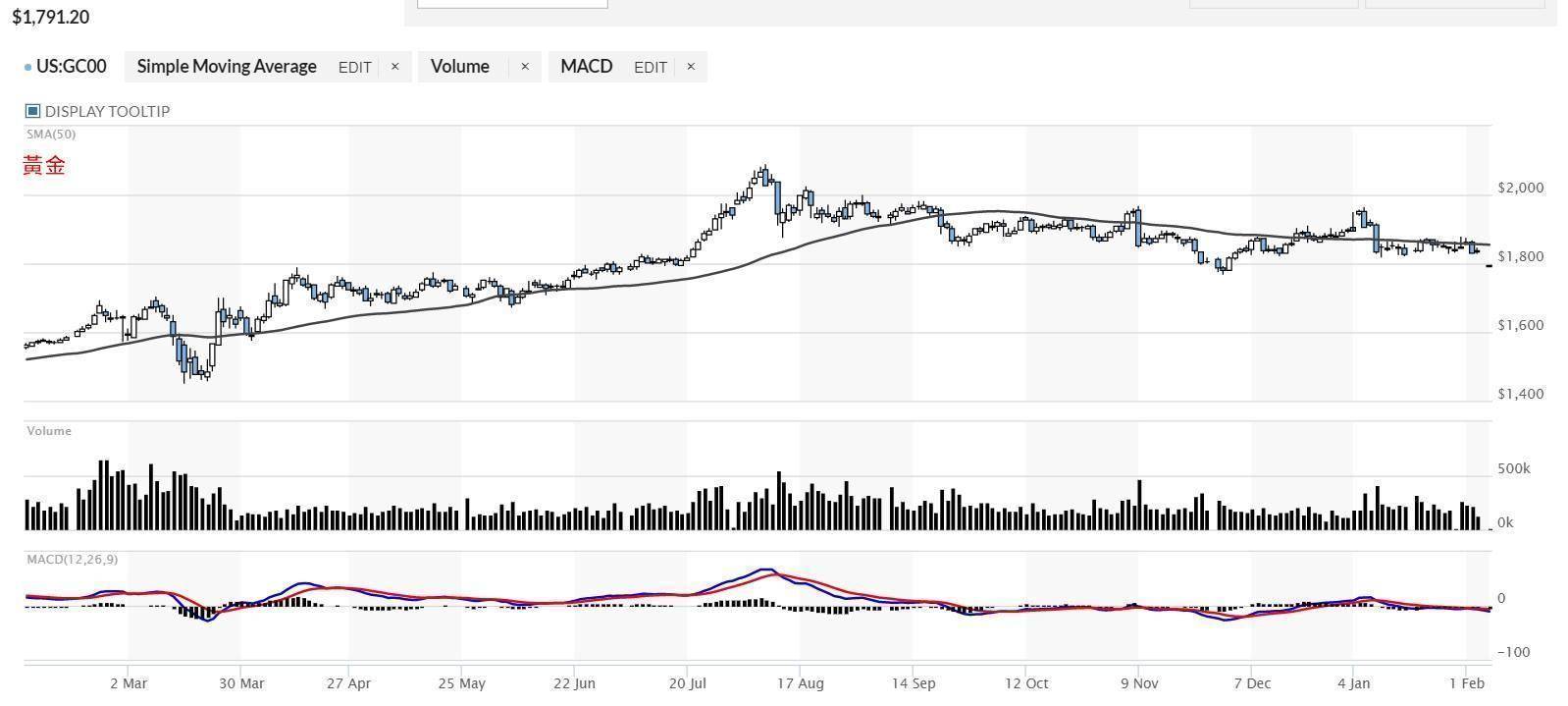

預期美元持續疲軟 金價跌深後反彈

COMEX 4月黃金期貨2月3日收盤上漲1.7美元或0.1%成為每盎司1,835.1美元,全球最大黃金ETF SPDR Gold Shares, GLD道富財富黃金指數基金3日黃金持有量持平為1157.504公噸。

印度財政部長Nirmala Sitharaman日前表示,鑑於金價已經較去年的創新高水平回落,為使關稅合理匹配黃金價格,印度計劃將進口黃金的基本關稅降至7.5%,並徵收2.5%的附加稅以支持農業。印度全國寶石珠寶協會主席Anantha Padmanaba對此表示歡迎,稱此舉不僅有助於遏制非法黃金交易,還將提高政府在珠寶行業的收入。

世界黃金協會印度區執行董事Somasundaram PR表示,在新的調整之後,印度的黃金進口關稅整體將從原本的12.5%降至10.75%,並稱希望這只是一系列相關削減行動的開始,因對於金銀珠寶行業來說,這是一種急需的激勵。印度去年黃金消費大減1/3,創下1994年以來的新低。

Standard Chartered報告表示,金價仍然具備上漲的潛力,主要因為總經環境對金價有利,包括美元預期走弱、負實質利率、更多的刺激措施、寬鬆的貨幣政策,以及通膨預期升高等。1月份金價雖然下跌2.4%,但金幣的零售需求有所增長。美國鑄幣局公布的數據顯示,1月份鷹揚金幣的銷售量達到22.05萬盎司,創下2013年以來的新高。此外,歷史顯示美國民主黨執政時期會較有利於金價,因民主黨傾向於增加赤字、提高貨幣供應,帶動通膨上揚。兩大消費國中國大陸與印度去年第四季的黃金需求有所復甦,但預期恢復的力道仍然疲弱,因此投資需求會是左右金價表現的主要力量。除了投資需求以外,包括美元以及實質殖利率的表現也是影響金價的重要因素。

世界黃金協會報告表示,去年黃金投資需求增長40%至1,773.2公噸,其中金條金幣的投資需求年增3%至896.1公噸,ETF投資需求則大增120%至877.1公噸。2020年,全球黃金需求創下11年來新低至3,759.6公噸,較上年度下滑14%,其中金飾需求年減34%至1,411.6公噸,更是創下1995年統計以來的新低,央行購買的黃金數量也年減59%至272.9公噸。庫柏預估,2021年央行的黃金購買量約將與去年相當。

COMEX 2月黃金期貨1月4日收盤上漲51.5美元或2.7%成為每盎司1,946.6美元,創下兩個月來的新高,主因美債殖利率走低的影響。4日美國十年期國債實際殖利率盤中跌至-1.124%,投資者正在尋找能從通膨上升中獲益的資產。儘管疫苗消息令市場情緒變得更加積極,但今年金價預計仍能走高,主要受到通膨預期和負實際利率的提振。

金拓新聞的一項網路調查顯示,有高達84%的投資人認為今年底金價將會達到每盎司2,000美元以上,平均值達到每盎司2,300美元。在投行當中,包括高盛、德國商業銀行以及加拿大帝國商業銀行也都認為2021年金價目標上看每盎司2,300美元,主要因為央行將繼續維持超寬鬆的貨幣政策,且下半年經濟回升後通膨壓力將會增加,這會使得實質利率繼續維持在負值區域,對金價構成支撐。研究機構Goehring & Rozencwajg Associates, LLC.認為,金價可以上看每盎司3,000美元價位,主要將是受到通膨的帶動,稱全球央行在2020年大規模印鈔,2021年將無可避免地要付出代價。單單在2020年,美元的貨幣供應量就增加了20%。

英國研究機構Metals Focus金屬聚焦公司認為,今年黃金以及鈀金的價格都有機會再創新高,但銀價的漲幅有可能繼續稱霸。黃金獨立分析師Ross Norman則是認為2021年金價還能再上漲20%,稱包括政府龐大的債務、公債的負實質殖利率、通膨威脅以及股市可能的震盪等,都會是支撐金價的主要原因。

Sevens Report Research發表最新報告指出,美元重貶,再加上紓困案有望通過、使得通膨展望增溫,抵銷債券殖利率跳升的影響,金價終於站穩腳步。該證券原本預測,金價可能會延續近來的下降趨勢、來到1,750美元,雖然這仍舊可能發生,但黃金的長期展望依舊看俏,因為美元走貶、通膨預期增溫將帶來支撐經濟的環境。

2021年全球在新冠第二波疫情、美中經貿摩擦偃旗息鼓、美國FED寬鬆貨政、美債收益率下跌、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的避險功能得以充分凸顯。美國拜登政府的未來的宏觀貨政財政、美中美貿易戰爭持續與否、地緣政治不穩定性與新冠肺炎疫情等利空因素,將持續有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱,全球貨幣政策寬鬆與否和長期利率的變化。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)