每月專欄

2021-04-09

李全順 : 2021-4月全球經濟趨勢追蹤與預測 -【農產種植面積低於預期、油價創波段高後下挫、實質利率仍負值金價有支撐】

農產種植面積低於預期 農產期貨合約價強彈

CBOT三大農產品期貨3月31日全面上漲,5月玉米期貨收盤上漲4.6%成為每英斗5.6425美元,5月小麥上漲2.7%成為每英斗6.18美元,5月黃豆漲停70美分或5.1%成為每英斗14.3675美元,因種植面積的預估低於預期的影響。3月份,黃豆、小麥、玉米漲跌幅分別為2.4%、-6.4%、3.1%,第一季漲跌幅分別為9.6%、-3.5%、16.6%。ICE Futures U.S. 5月棉花期貨3月31日上漲0.3%成為每磅80.88美分,3月份下跌9.9%,第一季上漲3.5%;5月粗糖期貨下跌1%成為每磅14.77美分,3月份下跌10.6%,第一季下跌4.7%。

美國農業部公佈農戶種植意向調查報告表示,玉米種植面積預估為9,110萬英畝,較上年度增加32.5萬英畝或不到1%;黃豆種植面積預估年增5%至8,760萬英畝,小麥種植面積預估年增5%至4,640萬英畝,棉花種植面積預估年減不到1%至1,200萬英畝。根據路透社的調查,分析師平均預估今年美國玉米種植面積將達到9,321萬英畝,黃豆種植面積將達到9,000萬英畝。

美國伊利諾州Soybean & Corn Advisor Inc.表示,根據巴西本地分析機構AgRural的數據,上週巴西黃豆收成進度較前一週增加12個百分點至71%,低於去年同期的76%,但高於同期歷史平均值的70%。巴西氣象局預估,未來兩週天氣將晴朗乾燥,將有利於黃豆的收成作業加速。巴西最南端的南大河州自一月以來的天氣持續好轉,有利的天氣也將提振當地的黃豆產量,今年南大河州的黃豆產量或將超過原先的第二大黃豆產地巴拉那州,僅次於巴西的最大黃豆產地馬托格羅索州。根據IMEA馬托格羅索州農業經濟研究所的報告,上週該州的黃豆收成進度已經達到97.1%,相比去年同期為99.3%,同期的歷史平均值為96.3%。

巴拉那州黃豆收成進度達到75%,該州農業部最新報告預估,今年的黃豆產量將為2,009萬公噸,較上月所預估的2,034萬噸有所下調,黃豆的平均單產預估為每公頃3,599公斤。南大河州黃豆收成進度為10%,落後於去年同期的39%,但農業部上週將該州的黃豆產量預估從1,895萬噸上調至2,020萬噸,與上年度產量1,120萬噸相比接近倍增,主要因為黃豆單產預估將年增76%至每公頃3,326公斤的影響。南大河州的黃豆收成作業預計在4月底結束。

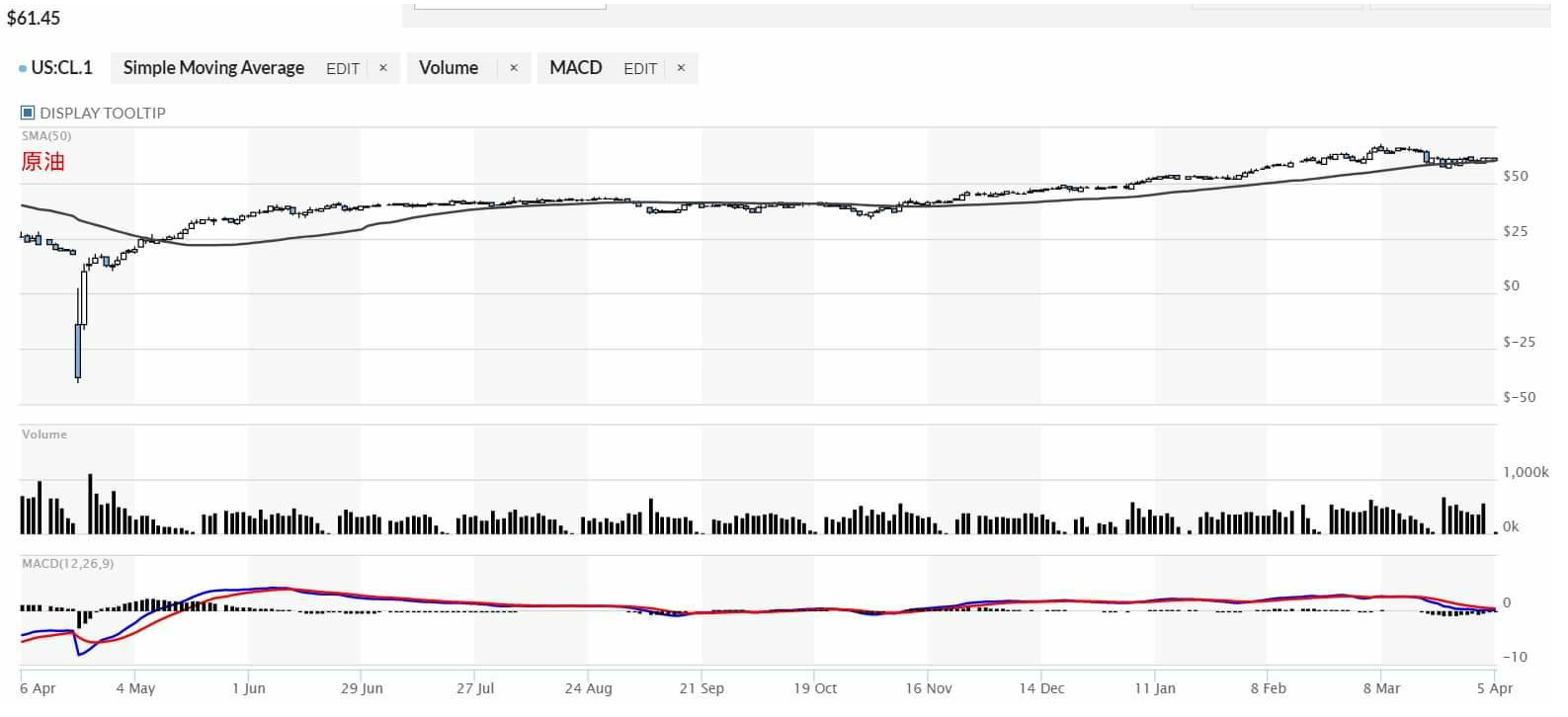

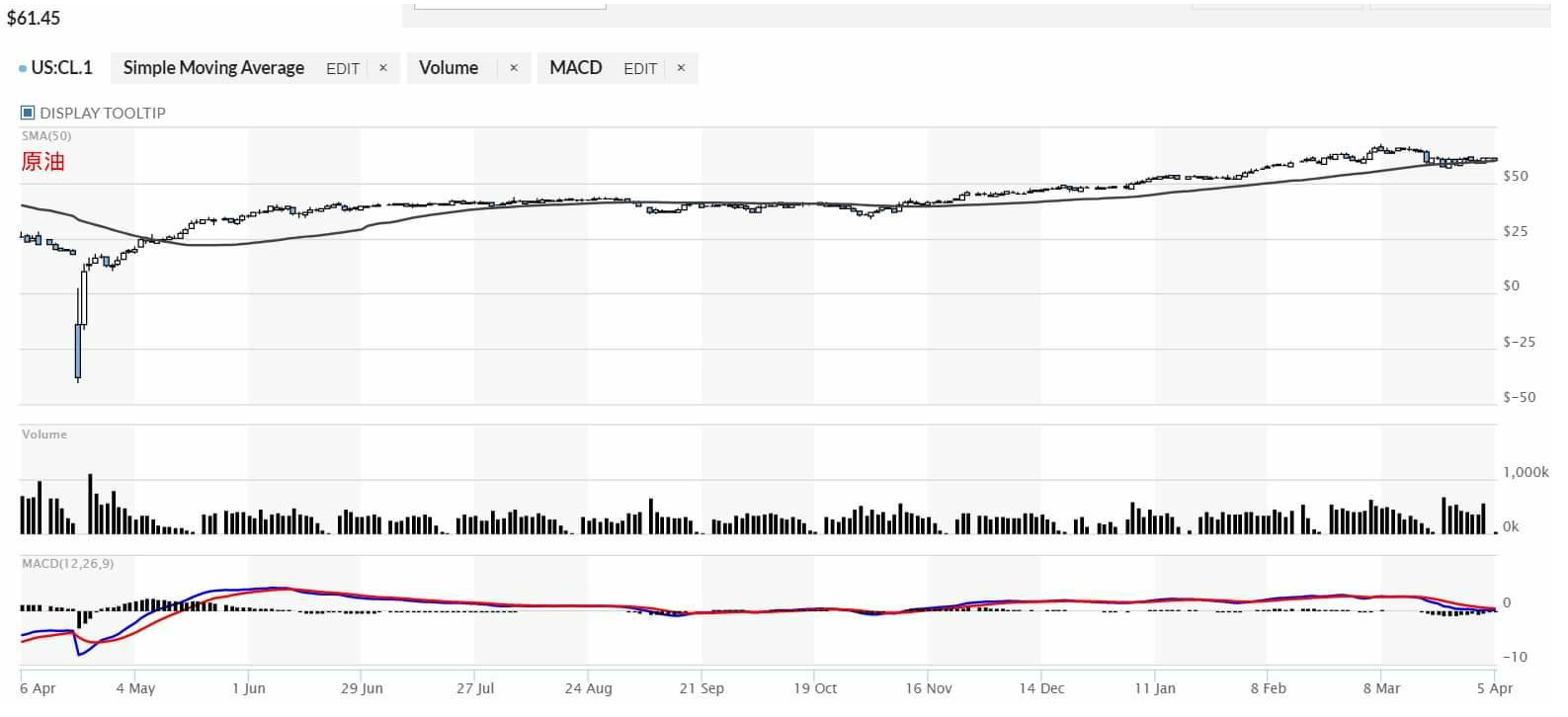

市場對原油需求悲觀 油價創波段高後下挫

NYMEX 5月原油期貨3月31日收盤下跌1.39美元或2.3%成為每桶59.16美元,因OPEC石油輸出國組織對需求前景較為悲觀的影響,ICE Futures Europe近月布蘭特原油下跌1.43美元或2.2%成為每桶62.74美元。3月份,NYMEX原油與布蘭特原油分別下跌4.5%與3.1%,但第一季分別上漲21.9%與21.1%。

OPEC石油輸出國組織3月30日表示,雖然2月石油市場出現一些積極的發展,但3月情勢顯示,全球疫情所帶來的不確定性以及脆弱性仍在持續,包括在印度所發現的變種病毒,以及中國大陸的經濟放緩等。OPEC本月上旬的報告預估今年全球石油需求將年增590萬桶/日,但一些代表稱這個數據現在看來似乎過度樂觀。標普全球普氏分析則是預估今年全球石油需求將年增580萬桶/日。

IHS Markit最新數據顯示,截至3月20日當週,美國加油站汽油同店銷售較去年同期增長10%,為疫情以來首度超過去年同期水平。美國汽油需求首度超過去年同期水平對經濟復甦以及民眾恢復正常生活來說都是好消息,但更重要的是需求要能夠回到疫情以前的正常水平,而這顯然還需要一些時間。今年夏天的美國汽油需求形勢漸趨樂觀,美國拜登政府已經表示5月1日以前所有美國成年人都將可以接種疫苗,屆時美國汽油需求很有可能回到疫情以前的水平,或甚至是超過;不過,儘管如此,長達一年的疫情對工作、生活,以及消費習慣所造成的影響,則還需要更多時間的觀察才能夠進行評估。

IHS Markit表示,即使民眾的生活能夠恢復正常,但大量失業所造成的影響、許多活動的取消,還有更多人在家工作的趨勢等,都可能意味著疫情之後的恢復正常與疫情之前將會有很大的不同;因此如果忽略了這些可能的差異,而單純只是期待汽油需求回到疫情以前的水平,將會顯得太過一廂情願。

美國能源部報告表示,3月29日,全美普通汽油平均零售價格為每加侖2.852美元,較前週下跌1.3美分;而此前美國零售汽油價格已經連續17週上揚,創下1994年以來的最長連續上漲週數,主要是由於原油價格上漲的影響。美國上週汽油需求再創疫情以來的新高,隨著時序進入春天以及疫情趨緩,開車需求也將持續增加,這些因素都會令零售汽油均價很快將恢復上漲。

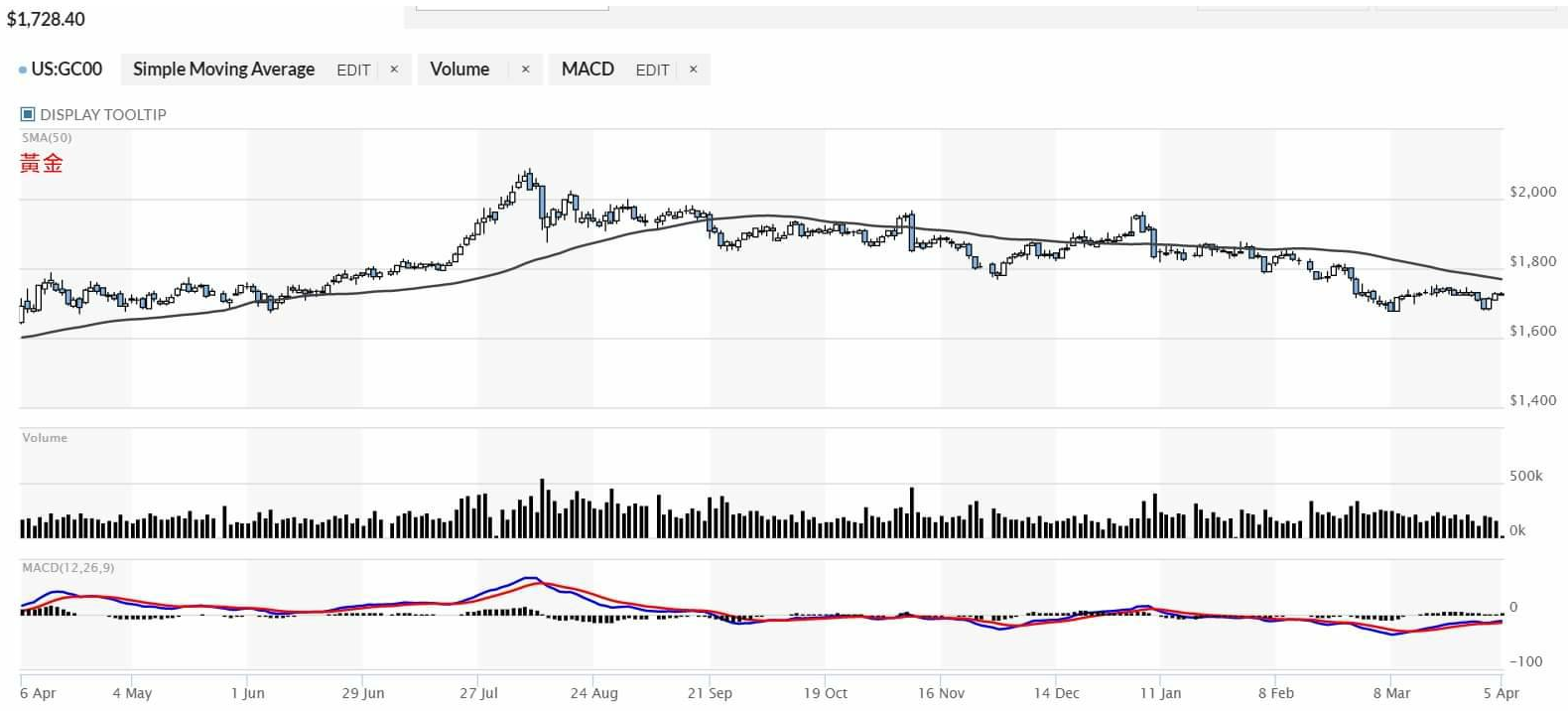

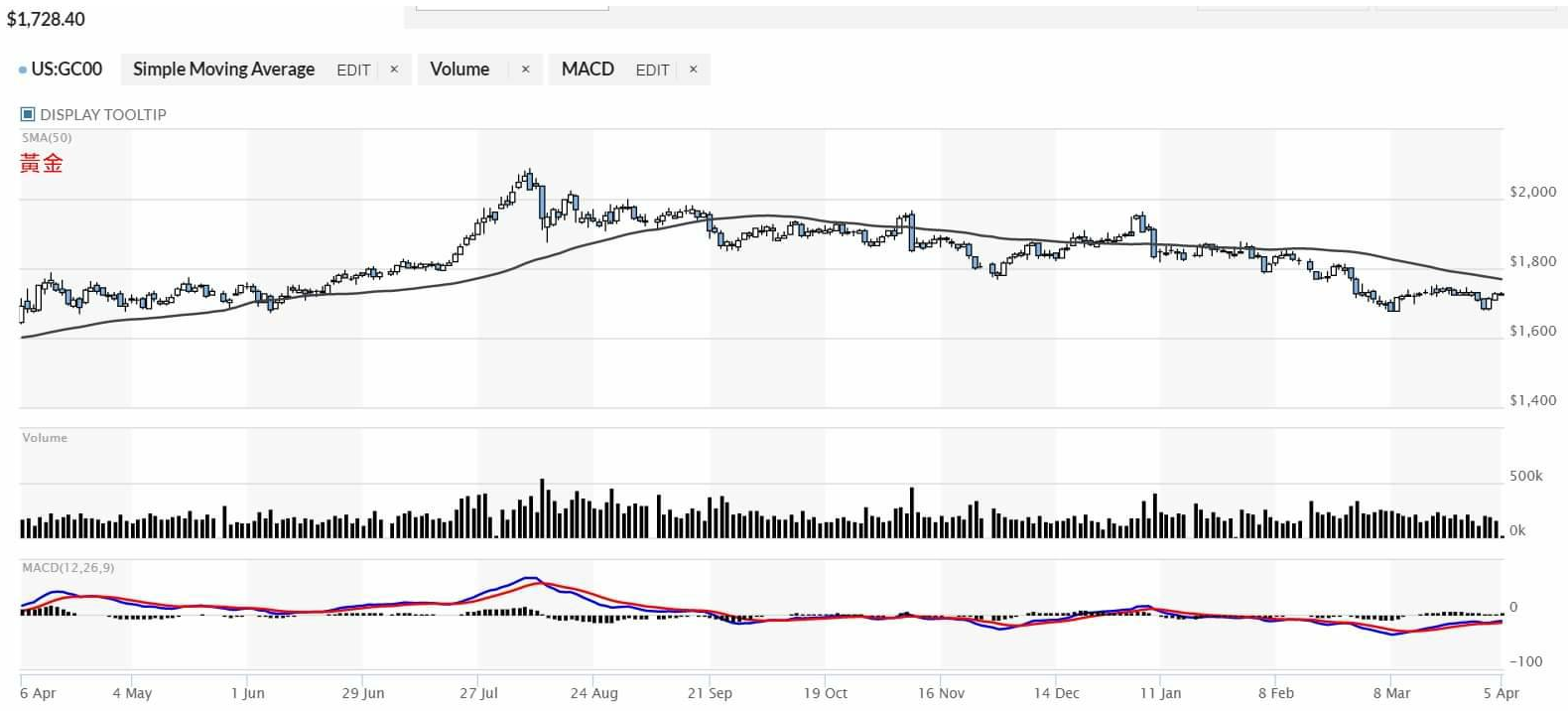

短期美債殖利率陡升壓抑金價 實質利率仍負值金價有支撐

COMEX 6月黃金期貨3月31日收盤上漲29.6美元或1.8%成為每盎司1,715.6美元,美元指數下跌0.1%。3月份,金價跌幅分別為-0.7%,第一季跌幅分別為-9.5%,創下金價4年來最大季度跌幅,因美國公債殖利率攀升的影響。

Insignia Consultants表示,季底的空方回補是週三推升金價的主因。金價近期主要將受到通膨預期以及股市波動的影響,本週美國公債殖利率持穩,以及美元從近期高位回落,使得金價能夠脫離低點,而美國規模龐大的結構性刺激計劃也引發通膨上揚的預期,對黃金市場也構成支撐。

Aberdeen Standard Investment安本標準投資管理表示,雖然今年以來金價因為美國公債殖利率的上揚而承壓,債券市場的賣壓並不會一直持續下去,年底金價仍有機會重回每盎司1,900-2,000美元區間,並預期至2022年初,金價將有望再創歷史新高。

美國公債殖利率之所以能夠持續上揚,很大的一個原因是還沒有觸及美國聯準會的警戒線,美債殖利率在2%以下時聯準會都將保持寬容。為了確保低利率以及寬鬆的貨幣政策,聯準會在某個時點終將會有所行動,這一點所有人都心知肚明,大家只是在觀望而已。

除了國債殖利率不會一直上揚以外,即將來臨的夏天開車與旅遊旺季也將驗證經濟恢復的程度。雖然美國疫苗持續接種,但今年夏天旅遊是否能夠恢復正常仍有變數,這也成為經濟復甦的一大挑戰;此外,美國的就業市場也遠還未恢復到疫情以前的水平。這些都是美國經濟還不能負擔高利率的理由,同時也是對黃金市場有利的基本因素。聯準會已經多次重申,未來三年會將利率繼續維持在接近於零的水平,並希望通膨能夠達到2%的目標,甚至可以允許通膨在一段時間內略微高於2%。這也意味著隨著通膨的上揚,實質利率在未來三年裡將繼續維持在歷史低點的水平,這對黃金市場可以說是完美的環境。

2021年全球在新冠第二波疫情、美中經貿摩擦偃旗息鼓、美國FED寬鬆貨政、美國國殖利率驟升、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的長線避險功能得以充分凸顯。美國拜登政府的未來的宏觀貨政財政、美中美貿易戰爭持續與否、地緣政治不穩定性與新冠肺炎疫情等利空因素,將持續有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱,全球貨幣政策寬鬆與否和長期利率的變化。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)

CBOT三大農產品期貨3月31日全面上漲,5月玉米期貨收盤上漲4.6%成為每英斗5.6425美元,5月小麥上漲2.7%成為每英斗6.18美元,5月黃豆漲停70美分或5.1%成為每英斗14.3675美元,因種植面積的預估低於預期的影響。3月份,黃豆、小麥、玉米漲跌幅分別為2.4%、-6.4%、3.1%,第一季漲跌幅分別為9.6%、-3.5%、16.6%。ICE Futures U.S. 5月棉花期貨3月31日上漲0.3%成為每磅80.88美分,3月份下跌9.9%,第一季上漲3.5%;5月粗糖期貨下跌1%成為每磅14.77美分,3月份下跌10.6%,第一季下跌4.7%。

美國農業部公佈農戶種植意向調查報告表示,玉米種植面積預估為9,110萬英畝,較上年度增加32.5萬英畝或不到1%;黃豆種植面積預估年增5%至8,760萬英畝,小麥種植面積預估年增5%至4,640萬英畝,棉花種植面積預估年減不到1%至1,200萬英畝。根據路透社的調查,分析師平均預估今年美國玉米種植面積將達到9,321萬英畝,黃豆種植面積將達到9,000萬英畝。

美國伊利諾州Soybean & Corn Advisor Inc.表示,根據巴西本地分析機構AgRural的數據,上週巴西黃豆收成進度較前一週增加12個百分點至71%,低於去年同期的76%,但高於同期歷史平均值的70%。巴西氣象局預估,未來兩週天氣將晴朗乾燥,將有利於黃豆的收成作業加速。巴西最南端的南大河州自一月以來的天氣持續好轉,有利的天氣也將提振當地的黃豆產量,今年南大河州的黃豆產量或將超過原先的第二大黃豆產地巴拉那州,僅次於巴西的最大黃豆產地馬托格羅索州。根據IMEA馬托格羅索州農業經濟研究所的報告,上週該州的黃豆收成進度已經達到97.1%,相比去年同期為99.3%,同期的歷史平均值為96.3%。

巴拉那州黃豆收成進度達到75%,該州農業部最新報告預估,今年的黃豆產量將為2,009萬公噸,較上月所預估的2,034萬噸有所下調,黃豆的平均單產預估為每公頃3,599公斤。南大河州黃豆收成進度為10%,落後於去年同期的39%,但農業部上週將該州的黃豆產量預估從1,895萬噸上調至2,020萬噸,與上年度產量1,120萬噸相比接近倍增,主要因為黃豆單產預估將年增76%至每公頃3,326公斤的影響。南大河州的黃豆收成作業預計在4月底結束。

市場對原油需求悲觀 油價創波段高後下挫

NYMEX 5月原油期貨3月31日收盤下跌1.39美元或2.3%成為每桶59.16美元,因OPEC石油輸出國組織對需求前景較為悲觀的影響,ICE Futures Europe近月布蘭特原油下跌1.43美元或2.2%成為每桶62.74美元。3月份,NYMEX原油與布蘭特原油分別下跌4.5%與3.1%,但第一季分別上漲21.9%與21.1%。

OPEC石油輸出國組織3月30日表示,雖然2月石油市場出現一些積極的發展,但3月情勢顯示,全球疫情所帶來的不確定性以及脆弱性仍在持續,包括在印度所發現的變種病毒,以及中國大陸的經濟放緩等。OPEC本月上旬的報告預估今年全球石油需求將年增590萬桶/日,但一些代表稱這個數據現在看來似乎過度樂觀。標普全球普氏分析則是預估今年全球石油需求將年增580萬桶/日。

IHS Markit最新數據顯示,截至3月20日當週,美國加油站汽油同店銷售較去年同期增長10%,為疫情以來首度超過去年同期水平。美國汽油需求首度超過去年同期水平對經濟復甦以及民眾恢復正常生活來說都是好消息,但更重要的是需求要能夠回到疫情以前的正常水平,而這顯然還需要一些時間。今年夏天的美國汽油需求形勢漸趨樂觀,美國拜登政府已經表示5月1日以前所有美國成年人都將可以接種疫苗,屆時美國汽油需求很有可能回到疫情以前的水平,或甚至是超過;不過,儘管如此,長達一年的疫情對工作、生活,以及消費習慣所造成的影響,則還需要更多時間的觀察才能夠進行評估。

IHS Markit表示,即使民眾的生活能夠恢復正常,但大量失業所造成的影響、許多活動的取消,還有更多人在家工作的趨勢等,都可能意味著疫情之後的恢復正常與疫情之前將會有很大的不同;因此如果忽略了這些可能的差異,而單純只是期待汽油需求回到疫情以前的水平,將會顯得太過一廂情願。

美國能源部報告表示,3月29日,全美普通汽油平均零售價格為每加侖2.852美元,較前週下跌1.3美分;而此前美國零售汽油價格已經連續17週上揚,創下1994年以來的最長連續上漲週數,主要是由於原油價格上漲的影響。美國上週汽油需求再創疫情以來的新高,隨著時序進入春天以及疫情趨緩,開車需求也將持續增加,這些因素都會令零售汽油均價很快將恢復上漲。

短期美債殖利率陡升壓抑金價 實質利率仍負值金價有支撐

COMEX 6月黃金期貨3月31日收盤上漲29.6美元或1.8%成為每盎司1,715.6美元,美元指數下跌0.1%。3月份,金價跌幅分別為-0.7%,第一季跌幅分別為-9.5%,創下金價4年來最大季度跌幅,因美國公債殖利率攀升的影響。

Insignia Consultants表示,季底的空方回補是週三推升金價的主因。金價近期主要將受到通膨預期以及股市波動的影響,本週美國公債殖利率持穩,以及美元從近期高位回落,使得金價能夠脫離低點,而美國規模龐大的結構性刺激計劃也引發通膨上揚的預期,對黃金市場也構成支撐。

Aberdeen Standard Investment安本標準投資管理表示,雖然今年以來金價因為美國公債殖利率的上揚而承壓,債券市場的賣壓並不會一直持續下去,年底金價仍有機會重回每盎司1,900-2,000美元區間,並預期至2022年初,金價將有望再創歷史新高。

美國公債殖利率之所以能夠持續上揚,很大的一個原因是還沒有觸及美國聯準會的警戒線,美債殖利率在2%以下時聯準會都將保持寬容。為了確保低利率以及寬鬆的貨幣政策,聯準會在某個時點終將會有所行動,這一點所有人都心知肚明,大家只是在觀望而已。

除了國債殖利率不會一直上揚以外,即將來臨的夏天開車與旅遊旺季也將驗證經濟恢復的程度。雖然美國疫苗持續接種,但今年夏天旅遊是否能夠恢復正常仍有變數,這也成為經濟復甦的一大挑戰;此外,美國的就業市場也遠還未恢復到疫情以前的水平。這些都是美國經濟還不能負擔高利率的理由,同時也是對黃金市場有利的基本因素。聯準會已經多次重申,未來三年會將利率繼續維持在接近於零的水平,並希望通膨能夠達到2%的目標,甚至可以允許通膨在一段時間內略微高於2%。這也意味著隨著通膨的上揚,實質利率在未來三年裡將繼續維持在歷史低點的水平,這對黃金市場可以說是完美的環境。

2021年全球在新冠第二波疫情、美中經貿摩擦偃旗息鼓、美國FED寬鬆貨政、美國國殖利率驟升、世界主要經濟體經濟下行壓力增大、全球投資市場悲觀情緒愈發濃厚等多種因素綜合作用下,黃金的長線避險功能得以充分凸顯。美國拜登政府的未來的宏觀貨政財政、美中美貿易戰爭持續與否、地緣政治不穩定性與新冠肺炎疫情等利空因素,將持續有利黃金避險買盤增溫,黃金ETF投資者傾向于持有黃金而不是獲利了結,金市的避險情緒謹慎樂觀。黃金價格未來方向將取決於美元強弱,全球貨幣政策寬鬆與否和長期利率的變化。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)