每月專欄

2021-08-05

李全順 : 2021-8月全球經濟趨勢追蹤與預測 -【中國經濟持續向好發展、但需警惕不確定性風險 】

2021下半年經濟展望:經濟持續恢復和向好發展,但需警惕不確定性風險

2021下半年,中國經濟發展仍將面臨一定不確定性,甚至不排除出現一定的困難和風險。

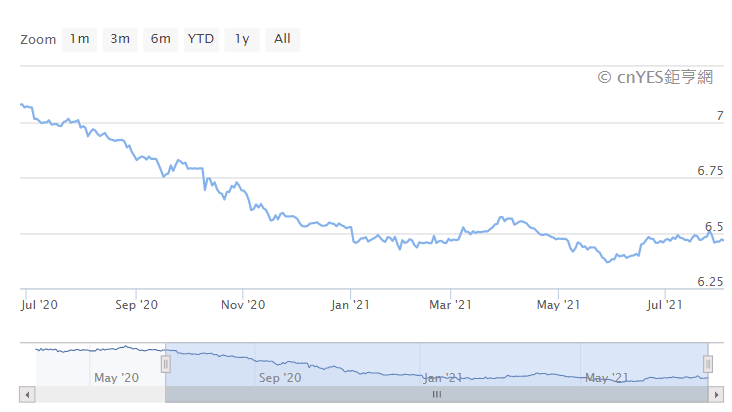

一是外部環境發生變化,主要表現為全球疫情反復甚至惡化,特別是美歐等發達國家以及部分發展中大國可能再次面臨疫情上升,將再次給全球造成重大衝擊;經濟復甦不平衡,特別是主要經濟體的通脹普遍上行,可能導致各國宏觀政策存在脫節或矛盾,一旦FED“升息”預期升溫,將給全球經濟帶來巨大衝擊;主要大國政治經濟博弈加劇,特別是中美關係難有好轉,美國政客可能頻繁炒作中國議題,甚至直接在經濟、科技、地緣等方面發起針對中國的對抗活動。

二是內部環境存在隱憂,國內仍存在疫情零星發生的風險,儘管不會發生大規模疫情傳播,但可能對局部經濟活動造成衝擊,影響居民消費信心;大宗商品持續保持高位,導致中下游企業生產經營困難加大,不利於經濟持續穩定向好發展;國內需求仍然弱勢,很難為經濟提供更大的推動力;地方債、地產企業風險增大,特別是一旦出現風險事件,有可能向經濟其他領域傳導。當然,下半年財政支出力度將會大於上半年,貨幣政策也將保持靈活適度。預計三季度GDP增長6.5%左右,全年GDP增長8.5%左右。

(一)居民消費繼續緩慢恢復

消費是中國經濟增長的第一拉動力,消費潛力能否釋放出來,國內消費能否擴大,關係到中國經濟增長能否恢復到正常軌道。當前,消費總量僅恢復到疫情前的60%左右,從短期來看,在就業形勢嚴峻、居民收入低增長、居民杆杠率處於高位等因素疊加影響下,消費增速恢復依然阻力重重。上半年,全國居民人均可支配收入17642元,同比名義增長12.6%,主要是受去年上半年低基數的影響,兩年平均增長7.4%,比一季度加快0.4個百分點;扣除價格因素同比增長12.0%,兩年平均增長5.2%,略低於經濟增速,基本同步。上半年,全國城鎮新增就業698萬人,完成全年目標的63.5%。6月份,全國城鎮調查失業率為5.0%,與5月份持平,比上年同期下降0.7個百分點。消費潛力能否釋放出來,關鍵在於就業和居民收入是否能夠得到保障,仍需要出臺一系列有力支援政策,做好保居民就業、保基本民生,減少居民的後顧之憂,釋放消費潛力。

當然,消費恢復也有有利因素,一是中央近期多次會議強調保障就業,7月7日,國務院召開常務會議,確定加強新就業形態勞動者權益保障的若干政策措施;二是中央近期多次會議強調促進消費,7月14日,國務院常務會議確定多項完善農村寄遞物流體系的措施,要求加快發展農村寄遞物流,進一步便利農產品出村進城、消費品下鄉進村,是推進鄉村振興、增加農民收入、釋放農村內需潛力的重要舉措;三是隨著國內疫情形勢好轉,餐飲、文娛、商貿零售、旅遊等行業將加快復甦。預計三季度消費增長10%左右,全年增長15%左右。

(二)製造業投資動能趨緩,基建投資或有所提速,房地產投資穩中趨降

2021下半年,在內需弱勢和外需有可能放緩的背景下,投資或有所加力,但仍然呈分化態勢。一是製造業投資動能趨緩,在降准等金融政策支持下,製造業投資繼續保持增長,但由於大宗商品價格上漲、外需轉弱等,可能對中下游企業投資積極性形成壓制;二是基建投資或有所提速,下半年,一般公共財政支出或將加大支出力度,專項債資金加速下發將為基建投資提供更多資金,同時隨著『十四五』重大專案陸續啟動,將對基建支出形成一定支撐;當然,在防範重大金融風險的背景下,城投融資將繼續受到嚴格限制,繼續對基建投資形成制約;三是房地產投資繼續下降,在堅持房子是用來住的、不是用來炒的定位前提下,房地產監管閉環繼續完善,房地產市場繼續收緊,但在竣工潮和前期土地儲備和項目儲備的支撐下,房地產投資將繼續保持一定韌性。綜上,預計三季度的固定資產投資增速有望達到8.5%以上,如果民間固定資產投資、公共財政支出雙雙發力,預計全年固定資產投資增速有望在7.5%以上。

(三)外貿整體保持增長,出口增速或有所放緩

2021下半年,支持外貿增長的宏觀環境不會出現太多變化,一方面,在發達經濟體及全球經濟超預期復甦的背景下,對中國產品需求增加;同時印度、印尼等發展中經濟體的疫情可能出現反復,中國產品『出口替代效應』將會繼續存在。另一方面,中國對外能源、農業、礦產等領域合作加深,進口原油、農產品、金屬礦砂等穩步增長,特別是在大宗商品保持價格高位的背景下,進口有望有望保持增長勢頭。當然,隨著主要經濟體逐步走出疫情陰霾,經濟持續復甦,產能利用率逐步恢復,中國產品對發達經濟體的『出口替代效應』可能有所減弱,導致出口增速放緩。因此,預計三季度出口增長10%左右,全年增速在15%左右。

(四)供給端繼續好轉,工業、服務業持續增長

在上半年中國國內整體經濟形勢向好的背景下,預計下半年工業、服務業生產將延續持續恢復的態勢。一是在國內消費需求持續恢復、投資有所加力背景下,中國工業生產或繼續快速恢復。同時,在工業生產整體向好、製造業投資加大的背景下,傳統產業改造升級力度將持續加大,製造業數位化、網路化、智慧化水準不斷提升,將加快推動中國工業經濟持續穩定恢復和高品質發展。當然,隨著歐美主要經濟體產能逐步恢復,『出口替代效應』減弱;以及大宗商品持續高位運行,中下游企業生產經營可能持續面臨生產成本上漲壓力。未來一段時期,控制大宗商品價格過度上漲、支持中小企業發展仍將是政府的政策重點,預計減稅降費、降融資成本等系列政策將持續發力,幫扶企業渡過難關,提高企業生存和發展能力。二是服務業繼續恢復,隨著國內經濟的持續恢復和正常化,交通運輸、餐飲、文娛以及旅遊等需求逐步釋放,同時隨著對外疫苗逐步實現互認,跨境人員流動或將增加,促進服務業進一步恢復。當然,與工業相比,服務業容易受疫情局部暴發衝擊,恢復的全面性、持續性要弱於工業生產。預計第三季度工業、服務業的增加值分別將達到7%、6%,全年分別達到10%、8%左右。

7月宏觀經濟內需指標可能繼續放緩、尤其地產基建投資及可選消費增速。此前政策緊縮的影響之外,工業生產和消費可能進一步受疫情反復和極端天氣擾動,而房地產投資繼續降溫、基建保持低速。製造業投資和出口可能相對有韌性。PPI維持高位但CPI可能小幅回落。政策方面,預計降准和15號文的共同(相反)作用下,新增信貸和社融環比趨穩。

工業生產增速或進一步放緩—預計7月工業增加值同比增速從6月的8.3%下降至7.9%,兩年複合增速從6.5%降至6.3%。7月以來內需繼續走弱,同時一些短期因素亦有影響:1)極端天氣及洪澇災害頻發;2)針對鋼鐵企業的限產力度加強;3)晶片等關鍵產品短缺情況未有明顯改善。7月鋼鐵、水泥、汽車等企業開工率均下降。另一方面,7月發電量增速有望繼續加快,主要是由於氣溫相比歷史同期明顯偏高、帶動用電需求上升。

7月消費需求穩中偏弱,大件可選消費在汽車和地產相關消費拖累下表現平平。7月中下旬疫情反復或壓制服務消費。預計7月社會消費品零售總額同比、兩年複合增速分別為11.3%/4.9%,相對6月的12.1%/4.9%有所走弱。7月中旬以來全國多省市出現疫情反復且傳播較為廣泛,旅遊出行、餐飲以及線下培訓等暑期活動迅速降溫,可能對服務消費產生影響。此外,7月1-25日汽車零售同比再下滑2%,而7月地產銷售同比下降13%。另一方面,“6.18”促銷已過,且本身6月線上消費已現疲態,估計7月仍偏弱。

投资方面,地产和基建投资可能偏弱,制造业投资仍有支持。我们预计7月城镇固定资产投资累计同比增速从6月的12.6%降至11.2%,隐含单月同比增速为4.7%、两年复合增速从上月的5.7%微降至5.4%。分部门看,制造业投资有望保持强劲,两年复合增速或在5.8%附近,对比上月的6.0%。基建投资方面,7月新增专项债3403亿元,高于去年同期,预计基建投资两年复合增速从上月的3.9%小幅上升至4.0%。此外,预计地产投资环比继续降温,两年复合增速在7.1%左右,略低于上月。

7月CPI小幅回落至1.0%附近,PPI或保持在8.7%的高位。7月OPEC+達成的增產協定對油價影響短暫,布倫特油價仍維持在76美元/桶。此外,國內鋼鐵、煤炭等大宗商品價格再度上揚—7月螺紋鋼價格上漲9.8%,銅價上漲5.7%,煤價上漲12.1%,且PMI原材料購進價格和出廠價格環比分別上行1.7和2.4個百分點,這意味著PPI環比或高於上月的0.3%。預計CPI小幅回落仍是考慮到食品價格的拖累—生豬價格止跌回升,但豬價同比仍回落。非食品CPI有望溫和回升。

出口仍強勁但環比可能放緩。預計7月美元計價出口同比增長22%,兩年複合增速從6月的15.1%微降至14.1%;進口同比增長33%,兩年複合增速從18.8%降至14.9%。八大港口7月1-20日外貿集裝箱輸送量同比增長約7%,比6月小幅放緩,但運價持續上漲。我們預計7月日均出口額可能較6月小幅下降。進出口預測隱含的7月貿易順差預計為529億美元。

7月新增信貸1.13萬億元,新增社融1.65萬億元、同比增速微降至10.9%,M2增速為8.5%,月度財政赤字有望擴大。預計7月信貸新增1.13萬億,仍略高於2019年7月1.06萬億元。7月政府債淨融資2394億元,低於去年同期5043億元,但信用債淨融資從去年的927億元升至2178億元。此外,非標資產的收縮可能較為平穩。預計7月外匯流動仍平穩,外儲微升。財政方面,月度財政赤字或將進一步擴大,但由於PPI高企,2季度稅收增速可能較高—不排除7月財政存款上升、壓制M2增速的可能。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)